ąÆ čĆčāą▒čĆąĖą║čā "ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ąŻčüą╗čāą│ąĖ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮąŠą│ąŠ ą┤ąŠčüčéčāą┐ą░ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮčŗ ą▓ ąĀąŠčüčüąĖąĖ ą┤ą▓čāą╝čÅ ą│čĆčāą┐ą┐ą░ą╝ąĖ čüąĄčĆą▓ąĖčüąŠą▓: ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĖą╣ čüą┐čāčéąĮąĖą║ąŠą▓čŗą╣ ąśąĮč鹥čĆąĮąĄčé (ąĖąĮąŠą│ą┤ą░ ąĮą░ąĘčŗą▓ą░ąĄą╝čŗą╣ ą░čüąĖąĮčģčĆąŠąĮąĮčŗą╣, ąĖą╗ąĖ ą░čüąĖą╝ą╝ąĄčéčĆąĖčćąĮčŗą╣, čćč鹊 čüąŠą▓ąĄčĆčłąĄąĮąĮąŠ ąĮąĄą┐čĆą░ą▓ąĖą╗čīąĮąŠ) ąĖ ą┤ą▓čāčüč鹊čĆąŠąĮąĮąĖą╣, ąŠąĮ ąČąĄ VSAT. ąŻąČąĄ ąĖąĘ čüą░ą╝ąŠą│ąŠ ąĮą░ąĘą▓ą░ąĮąĖčÅ čüčéą░ąĮąŠą▓ąĖčéčüčÅ ą┐ąŠąĮčÅčéąĮčŗą╝ ąŠčéą╗ąĖčćąĖąĄ ą╝ąĄąČą┤čā čŹčéąĖą╝ąĖ ą┤ą▓čāą╝čÅ ą│čĆčāą┐ą┐ą░ą╝ąĖ čüąĄčĆą▓ąĖčüąŠą▓ - ą▓ čüą╗čāčćą░ąĄ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ čéčĆą░čäąĖą║ ą┐ąŠ čüą┐čāčéąĮąĖą║čā ąĖą┤ąĄčé č鹊ą╗čīą║ąŠ ą▓ ąŠą┤ąĮčā čüč鹊čĆąŠąĮčā (ąĖąĘ čüąĄčéąĖ ąĮą░ ą║ąŠą╝ą┐čīčÄč鹥čĆ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅ), ą▓ ąŠą▒čĆą░čéąĮąŠą╝ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĖąĖ ąĘą░ą┐čĆąŠčüčŗ ąĖą┤čāčé ą┐ąŠ ąĮą░ąĘąĄą╝ąĮąŠą╝čā ą║ą░ąĮą░ą╗čā. ą¦ą░čēąĄ ą▓čüąĄą│ąŠ ąĖčüą┐ąŠą╗čīąĘčāąĄčéčüčÅ čüąĄčĆą▓ąĖčü GPRS ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čüąŠč鹊ą▓ąŠą╣ čüą▓čÅąĘąĖ čüčéą░ąĮą┤ą░čĆčéą░ GSM ąĖą╗ąĖ ą╝ąŠą┤ąĄą╝ąĮąŠąĄ čüąŠąĄą┤ąĖąĮąĄąĮąĖąĄ ą┐ąŠ č鹥ą╗ąĄč乊ąĮąĮąŠą╣ ą╗ąĖąĮąĖąĖ. ą×ą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĖą╣ čüą┐čāčéąĮąĖą║ąŠą▓čŗą╣ ąśąĮč鹥čĆąĮąĄčé ą┐ąŠą┐čāą╗čÅčĆąĄąĮ ą▓ ąÉąĘąĖąĖ, ąĪąĄą▓ąĄčĆąĮąŠą╣ ąÉčäčĆąĖą║ąĄ, čüčéčĆą░ąĮą░čģ ąĪąØąō, ą│ą┤ąĄ, ą║ą░ą║ ą┐čĆą░ą▓ąĖą╗ąŠ, ąĮą░ąĘąĄą╝ąĮą░čÅ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆą░ ą║čĆą░ą╣ąĮąĄ ąĮąĄ čĆą░ąĘą▓ąĖčéą░ ąĖ čüąŠč湥čéą░ąĄčéčüčÅ čü ą╝ąŠąĮąŠą┐ąŠą╗ąĖąĘą╝ąŠą╝ ąĖ ą┤ąŠčĆąŠą│ąŠą▓ąĖąĘąĮąŠą╣ ą╝ąĄčüčéąĮčŗčģ č鹥ą╗ąĄą║ąŠą╝ąŠą▓.

ąöą▓čāčüč鹊čĆąŠąĮąĮąĖą╣ ąśąĮč鹥čĆąĮąĄčé čü ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄą╝ ą╝ą░ą╗ąŠą│ą░ą▒ą░čĆąĖčéąĮčŗčģ č鹥čĆą╝ąĖąĮą░ą╗ąŠą▓ ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░ąĄčé ą│ąŠčĆą░ąĘą┤ąŠ ą▒ąŠą╗čīčłąĖą╣ ą║ąŠą╝č乊čĆčé ą░ą▒ąŠąĮąĄąĮčéčā, ąĮąĄ čéčĆąĄą▒čāąĄčé ąŠčé ąĮąĄą│ąŠ "ą║čāą╗ąĖą▒ąĖąĮčüą║ąĖčģ" čéą░ą╗ą░ąĮč鹊ą▓ ą┐čĆąĖ ąŠą▒čüą╗čāąČąĖą▓ą░ąĮąĖąĖ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ, ąĮąŠ ąĖą╝ąĄąĄčé ą▒ąŠą╗ąĄąĄ ą┤ąŠčĆąŠą│ąŠčüč鹊čÅčēąĖą╣ "ą▓čģąŠą┤ąĮąŠą╣ ą▒ąĖą╗ąĄčé", ą░ ąĖą╝ąĄąĮąĮąŠ: čüč鹊ąĖą╝ąŠčüčéčī VS ąÉąó-č鹥čĆą╝ąĖąĮą░ą╗ąŠą▓.

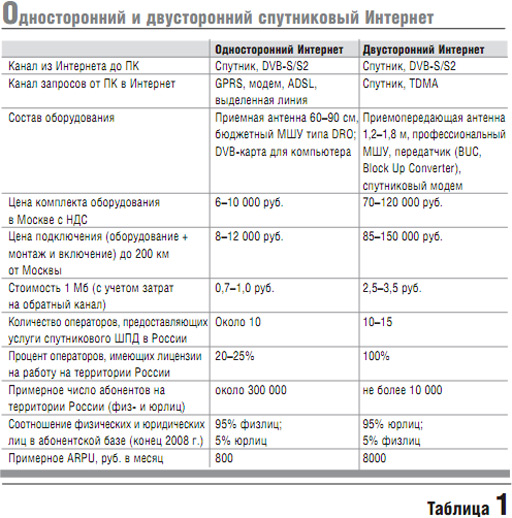

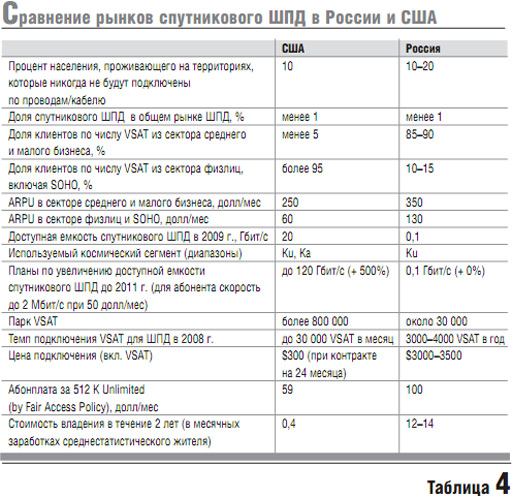

ąÆ čéą░ą▒ą╗. 1 ą┐čĆąĖą▓ąĄą┤ąĄąĮąŠ ą║čĆą░čéą║ąŠąĄ čüčĆą░ą▓ąĮąĄąĮąĖąĄ čŹčéąĖčģ ą┤ą▓čāčģ čüąĄčĆą▓ąĖčüąŠą▓.

ą×čüąŠą▒ąĄąĮąĮąŠčüčéčīčÄ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ čÅą▓ą╗čÅąĄčéčüčÅ ą║čĆą░ą╣ąĮčÅčÅ ą┐čĆąŠčüč鹊čéą░ ą┤ą╗čÅ ą┐ąŠč鹥ąĮčåąĖą░ą╗čīąĮąŠą│ąŠ ąŠą┐ąĄčĆą░č鹊čĆą░, čĆąĄčłąĖą▓čłąĄą│ąŠ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčéčī čŹč鹊čé čüąĄčĆą▓ąĖčü. ąĢą┤ąĖąĮčüčéą▓ąĄąĮąĮčŗą╝ ą░ą║čéąĖą▓ąŠą╝, ąĖą╗ąĖ know how, ą║ąŠč鹊čĆčŗą╝ ąŠąĮ ą┤ąŠą╗ąČąĄąĮ čĆą░čüą┐ąŠą╗ą░ą│ą░čéčī, čÅą▓ą╗čÅąĄčéčüčÅ ą┐čĆąŠčåąĄčüčüąĖąĮą│ąŠ-ą▒ąĖą╗ą╗ąĖąĮą│ąŠą▓čŗą╣ ą║ąŠą╝ą┐ą╗ąĄą║čü, ą║ąŠč鹊čĆčŗą╣ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ąĘą░čćąĖčüą╗čÅčéčī ąĖ čüą┐ąĖčüčŗą▓ą░čéčī čüčĆąĄą┤čüčéą▓ą░ ą░ą▒ąŠąĮąĄąĮčéą░ čü ąĄą│ąŠ čüč湥čéą░, čĆąĄą│čāą╗ąĖčĆąŠą▓ą░čéčī čüą║ąŠčĆąŠčüčéčī ą┤ąŠčüčéčāą┐ą░ ą▓ ąśąĮč鹥čĆąĮąĄčé ąĖ ąŠčüčāčēąĄčüčéą▓ą╗čÅčéčī ą┐ąŠą┤čüč湥čé čüą║ą░čćą░ąĮąĮąŠą│ąŠ ą░ą▒ąŠąĮąĄąĮč鹊ą╝ čéčĆą░čäąĖą║ą░ ąĖ ąĄą│ąŠ čüč鹊ąĖą╝ąŠčüčéčī. ą×čüčéą░ą╗čīąĮąŠąĄ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ: č鹥ą╗ąĄą┐ąŠčĆčé čüąŠ čüčéą░ąĮčåąĖąĄą╣ ą┤ą╗čÅ up-link, ą▓ą║ą╗čÄčćą░čÅ DVB-ąĖąĮą║ą░ą┐čüčāą╗čÅč鹊čĆ, ą║ąŠčüą╝ąĖč湥čüą║ąĖą╣ čüąĄą│ą╝ąĄąĮčé, ąĮą░ąĘąĄą╝ąĮčŗąĄ ą║ą░ąĮą░ą╗čŗ ą▓ ąśąĮč鹥čĆąĮąĄčé, ą╝ąŠąČąĮąŠ ą▓ąĘčÅčéčī ą▓ ą░čĆąĄąĮą┤čā čā čüčāčēąĄčüčéą▓čāčÄčēąĖčģ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓. ąØą░ą╗ąĖčćąĖąĄ čüąĖčüč鹥ą╝čŗ ą┐čĆąĖąĄą╝ą░ ą┐ą╗ą░č鹥ąČąĄą╣ č湥čĆąĄąĘ ą┐ą░čĆčéąĮąĄčĆąŠą▓, ą░ čéą░ą║ąČąĄ čüąĖčüč鹥ą╝ 菹╗ąĄą║čéčĆąŠąĮąĮčŗčģ ą┐ą╗ą░č鹥ąČąĄą╣ čüčéąĖčĆą░ąĄčé ąĘąĮą░č湥ąĮąĖąĄ ą│ąŠčüą│čĆą░ąĮąĖčåčŗ, ą░ ąŠčéčüčāčéčüčéą▓ąĖąĄ ą┐ąĄčĆąĄą┤ą░čÄčēąĄą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ąĘą░ą▒čŗčéčī ąŠą▒ ąŠčĆą│ą░ąĮą░čģ čüą▓čÅąĘčīąĮą░ą┤-ąĘąŠčĆą░. ą¤ąŠą┤ąŠą▒ąĮą░čÅ ą┐čĆąŠčüč鹊čéą░ ą▓čüčéčāą┐ą╗ąĄąĮąĖčÅ ą▓ ą▒ąĖąĘąĮąĄčü ą┐ąŠčĆąŠąČą┤ą░ąĄčé čüąĖą╗čīąĮčāčÄ ą║ąŠąĮą║čāčĆąĄąĮčåąĖčÄ čüčĆąĄą┤ąĖ ąĖą│čĆąŠą║ąŠą▓ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░, ą┐čĆąĖč湥ą╝ ą▒ąŠčĆčīą▒ą░ ąĖą┤ąĄčé ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ą▓ąŠą║čĆčāą│ ąŠą┤ąĮąŠą│ąŠ -ą┤ąĄčłąĄą▓ąĖąĘąĮčŗ čéą░čĆąĖč乊ą▓. ąöą░ą╗ąĄąĄ ą▓čüčéčāą┐ą░ąĄčé ą┐čĆąĖąĮčåąĖą┐ č鹊čéą░ą╗čīąĮąŠą╣ 菹║ąŠąĮąŠą╝ąĖąĖ ąŠą┐ąĄčĆą░č鹊čĆą░ ąĮą░ ą▓čüąĄčģ čĆą░čüčģąŠą┤ą░čģ, ąĖ ą▓ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī ąĮą░ č鹥čģąĮąĖč湥čüą║ąŠą╣ ą┐ąŠą┤ą┤ąĄčƹȹ║ąĄ ą░ą▒ąŠąĮąĄąĮčéą░, ą░ ą┐ąŠč鹊ą╝ ąĖ ą║ą░č湥čüčéą▓ąĄ ą┤ąŠčüčéčāą┐ą░. ąĪ ą┤čĆčāą│ąŠą╣ čüč鹊čĆąŠąĮčŗ, čā ąŠą┐ąĄčĆą░č鹊čĆą░ ą▓čüąĄą│ą┤ą░ ą│ąŠč鹊ą▓ ąŠčéą▓ąĄčé: "ąÉ č湥ą│ąŠ ąČąĄ ą▓čŗ čģąŠč鹥ą╗ąĖ ąĘą░ čéą░ą║ąĖąĄ ą┤ąĄąĮčīą│ąĖ?" ą×čéčüčāčéčüčéą▓ąĖąĄ ą╗ąĖčåąĄąĮąĘąĖąĖ ąĮą░ čāčüą╗čāą│ąĖ čüą▓čÅąĘąĖ ąĖ ąŠčäąĖčüą░ ą▓ ąĀąŠčüčüąĖąĖ, čćč鹊 čģą░čĆą░ą║č鹥čĆąĮąŠ ą┤ą╗čÅ ą▒ąŠą╗ąĄąĄ č湥ą╝ 70% ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░, čĆą░ą▒ąŠčéą░čÄčēąĖčģ ą▓ ąĀąż, ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ąĖą╝ ąĖąĘą▒ąĄąČą░čéčī čĆą░ąĘą▒ąŠčĆąŠą║ čü ą░ą▒ąŠąĮąĄąĮčéą░ą╝ąĖ, ą░ ąĖąĮąŠą│ą┤ą░ ąĖ ą▒ąĄčüčüą╗ąĄą┤ąĮąŠ ąĖčüč湥ąĘą░čéčī, ąŠčüčéą░ą▓ąĖą▓ ą┤ąŠą╗ą│ąĖ ą┐ąĄčĆąĄą┤ ą┤ąĖą╗ąĄčĆą░ą╝ąĖ, ą░ą▒ąŠąĮąĄąĮčéą░ą╝ąĖ ąĖ ą┐ą░čĆčéąĮąĄčĆą░ą╝ąĖ.

ąÆ č鹊 ąČąĄ ą▓čĆąĄą╝čÅ ą┤ą╗čÅ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ą┐ąĄčĆąĄčģąŠą┤ ąŠčé ąŠą┤ąĮąŠą│ąŠ ąŠą┐ąĄčĆą░č鹊čĆą░ ą║ ą┤čĆčāą│ąŠą╝čā ąĖąĮąŠą│ą┤ą░ ą┤ą░ąČąĄ ąĮąĄ čüą▓čÅąĘą░ąĮ čü ą┐ąĄčĆąĄčüčéčĆąŠą╣ą║ąŠą╣ ą░ąĮč鹥ąĮąĮčŗ, ą░ č鹊ą╗čīą║ąŠ čü ą┐čĆąŠą┐ąĖčüčŗą▓ą░ąĮąĖąĄą╝ ąĮąŠą▓ąŠą╣ čćą░čüč鹊čéčŗ ą┐čĆąĖąĄą╝ą░ ąĮą░ DVB-ą║ą░čĆč鹥. ą¤ąŠčŹč鹊ą╝čā ąŠč湥ąĮčī čćą░čüč鹊 ą╝ąĮąŠą│ąĖąĄ ą║ą╗ąĖąĄąĮčéčŗ (ąŠčüąŠą▒ąĄąĮąĮąŠ čäąĖąĘą╗ąĖ-čåą░) ąĖą╝ąĄčÄčé "ą┐ąŠą┤ą┐ąĖčüą║čā" ąĮą░ čāčüą╗čāą│ąĖ 2-3 ąĖ ą▒ąŠą╗ąĄąĄ čĆą░ąĘą╗ąĖčćąĮčŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓, čéčēą░č鹥ą╗čīąĮąŠ čüą╗ąĄą┤čÅ ąĘą░ ąĖąĘą╝ąĄąĮąĄąĮąĖąĄą╝ ąĖčģ čéą░čĆąĖč乊ą▓ ąĖą╗ąĖ ą┐ąŠčÅą▓ą╗ąĄąĮąĖąĄą╝ ąĮąŠą▓ąŠą│ąŠ čĆąĄčüčāčĆčüą░/ąśąĪąŚ, čüčéą░čĆą░čÅčüčī ąĮąĄ čāą┐čāčüčéąĖčéčī ą╝ąŠą╝ąĄąĮčéą░, ą┐ąŠą║ą░ ąĮąŠą▓čŗą╣ ą║ą░ąĮą░ą╗ ąĄčēąĄ ąŠčéąĮąŠčüąĖč鹥ą╗čīąĮąŠ čüą▓ąŠą▒ąŠą┤ąĄąĮ ąĖ ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░ąĄčé ą┐čĆąĖąĄą╝ą╗ąĄą╝čāčÄ čüą║ąŠčĆąŠčüčéčī čĆą░ą▒ąŠčéčŗ.

ąÆ ąĀąż ąĄčüčéčī čéčĆąĖ VSAT-ąŠą┐ąĄčĆą░č鹊čĆą░, ąĘą░ąĮąĖą╝ą░čÄčēąĖčģčüčÅ ąŠą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠ ąĖ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĖą╝, ąĖ ą┤ą▓čāčüč鹊čĆąŠąĮąĮąĖą╝ ą┤ąŠčüčéčāą┐ąŠą╝ - čŹč鹊 ąĢą▓čĆąŠą║ąŠą╝ (ą▒čĆąĄąĮą┤ StarBlazer), ąĀąĄą╣čü ąóąĄą╗ąĄą║ąŠą╝ (SPIN) ąĖ ąÆąĄą▒ą£ąĄą┤ąĖą░ąĪąĄčĆą▓ąĖčüąĄąĘ (HeliosNet).

ąĀą░čüčåą▓ąĄčé čĆčŗąĮą║ą░ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ ąĮą░čćą░ą╗čüčÅ ą▓ ąĮą░čćą░ą╗ąĄ XXI ą▓ąĄą║ą░ ą┐ąŠčüą╗ąĄ čłąĖčĆąŠą║ąŠą│ąŠ ą┐čĆąŠąĮąĖą║ąĮąŠą▓ąĄąĮąĖčÅ čüąĄč鹥ą╣ GSM-ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čü čüąĄčĆą▓ąĖčüąŠą╝ GPRS ą▓ ą┐čĆąĖą│ąŠčĆąŠą┤čŗ ąĖ ą╝ą░ą╗čŗąĄ ąĖ čüčĆąĄą┤ąĮąĖąĄ ą│ąŠčĆąŠą┤ą░, ą│ą┤ąĄ ą▓ č鹊 ą▓čĆąĄą╝čÅ ąśąĮč鹥čĆąĮąĄčéą░ ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ąĮąĄ ą▒čŗą╗ąŠ. ąóą░ą║ąČąĄ ą▒ąŠą╗čīčłčāčÄ čĆąŠą╗čī čüčŗą│čĆą░ą╗ąŠ č鹊, čćč鹊 ą▓ 2003-2004 ą│ą│. ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ąŠą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠ ą▒čŗą╗ąŠ ąĘą░ą┐čāčēąĄąĮąŠ ąĮąĄčüą║ąŠą╗čīą║ąŠ čĆąŠčüčüąĖą╣čüą║ąĖčģ ąśąĪąŚ čü čģąŠčĆąŠčłąĄą╣ 菹ĮąĄčĆą│ąĄčéąĖą║ąŠą╣, ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░čÄčēąĄą╣ ą║ą░č湥čüčéą▓ąĄąĮąĮčŗą╣ ą┐čĆąĖąĄą╝ ąĮą░ ą░ąĮč鹥ąĮąĮčŗ ą┤ąŠ 90 čüą╝. ąśąĘą▒čŗč鹊ą║ ą║ąŠčüą╝ąĖč湥čüą║ąŠą│ąŠ čüąĄą│ą╝ąĄąĮčéą░ ą▓ čŹč鹊čé ą┐ąĄčĆąĖąŠą┤ ą┐ąŠąĘą▓ąŠą╗ąĖą╗ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ ą░čĆąĄąĮą┤ąŠą▓ą░čéčī ąĄą│ąŠ čüąŠ ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗą╝ąĖ čüą║ąĖą┤ą║ą░ą╝ąĖ. ąÆą░ąČąĮą░čÅ čĆąŠą╗čī ą▓ čĆą░ąĘą▓ąĖčéąĖąĖ ąĖ ąŠčüą▓ąŠąĄąĮąĖąĖ čĆčŗąĮą║ą░ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ ą┐čĆąĖąĮą░ą┤ą╗ąĄąČąĖčé ą║ąŠą╝ą┐ą░ąĮąĖąĖ "ąĀą░ą┤čāą│ą░ ąśąĮč鹥čĆąĮąĄčé", čüą┤ąĄą╗ą░ą▓čłąĄą╣ čāą┐ąŠčĆ ąĮą░ ą╗ąĄą│ą░ą╗ąĖąĘą░čåąĖčÄ čüąĄčĆą▓ąĖčüą░, čĆą░ą▒ąŠčéčā ą┐ąŠą┤ ą╗ąĖčåąĄąĮąĘąĖčÅą╝ąĖ ą£ąĖąĮčüą▓čÅąĘąĖ ąĖ ąĖą╝ąĄčÄčēąĄą╣ ą┤ąŠčüčéą░č鹊čćąĮąŠ čĆą░ąĘą▓ąĖčéčāčÄ čüąĖčüč鹥ą╝čā č鹥čģą┐ąŠą┤ą┤ąĄčƹȹ║ąĖ. ąśą╝ąĄąĮąĮąŠ ąŠąĮą░ ą▓čŗą▓ąĄą╗ą░ ąĮą░ čĆčŗąĮąŠą║ čāčüčéčĆąŠą╣čüčéą▓ąŠ čéąĖą┐ą░ set-top box, ąĘą░čĆą░ąĮąĄąĄ ąĘą░ą┐čĆąŠą│čĆą░ą╝ą╝ąĖčĆąŠą▓ą░ąĮąĮąŠąĄ ąĮą░ ą▓ą║ą╗čÄč湥ąĮąĖąĄ ą▓ čüąĄčéčī "ąĀą░ą┤čāą│ąĖ ąśąĮč鹥čĆąĮąĄčé" čü ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄą╝ ą▓čüąĄčģ ąĮą░ąĖą▒ąŠą╗ąĄąĄ ą┐ąŠą┐čāą╗čÅčĆąĮčŗčģ čüą┐ąŠčüąŠą▒ąŠą▓ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĖ ąŠą▒čĆą░čéąĮčŗčģ ą║ą░ąĮą░ą╗ąŠą▓, čćč鹊 ą▓ ąĘąĮą░čćąĖč鹥ą╗čīąĮąŠą╣ ą╝ąĄčĆąĄ čüąĮčÅą╗ąŠ ą┐čĆąŠą▒ą╗ąĄą╝čŗ ąĖ čüą╗ąŠąČąĮąŠčüčéąĖ ą░ą▒ąŠąĮąĄąĮčéą░ čü ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖąĄą╝ ą║ čüąĄčĆą▓ąĖčüčā.

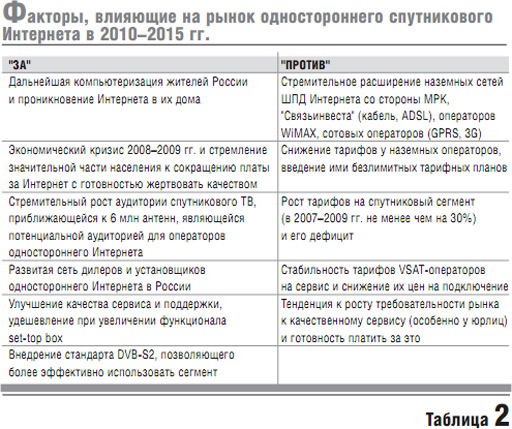

ąÆ ąĘą░ą║ą╗čÄč湥ąĮąĖąĄ ą┐ąŠą┐čĆąŠą▒čāąĄą╝ ąŠčåąĄąĮąĖčéčī ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓čŗ čĆą░ąĘą▓ąĖčéąĖčÅ ą▓ ąĀąŠčüčüąĖąĖ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ (čéą░ą▒ą╗. 2). ąöąŠ 2012 ą│. ąŠąĮ ą▒čāą┤ąĄčé ąĮą░čģąŠą┤ąĖčéčīčüčÅ ą▓ čüąŠčüč鹊čÅąĮąĖąĖ čüčéą░ą│ąĮą░čåąĖąĖ, ą║ąŠą│ą┤ą░ ą▓čŗą▒čŗą▓ą░ąĮąĖąĄ ąŠą┤ąĮąĖčģ ą░ą▒ąŠąĮąĄąĮč鹊ą▓, čāčģąŠą┤čÅčēąĖčģ ąĮą░ ąĮą░ąĘąĄą╝ąĮčŗąĄ čüąĄčéąĖ,

ą▒čāą┤ąĄčé ą║ąŠą╝ą┐ąĄąĮčüąĖčĆąŠą▓ą░čéčīčüčÅ ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖąĄą╝ ąĮąŠą▓čŗčģ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ąĖąĘ čĆą░ą╣ąŠąĮąŠą▓, ą│ą┤ąĄ ąĄčēąĄ ąĮąĄčé ą║ą░č湥čüčéą▓ąĄąĮąĮąŠą│ąŠ ąĮą░ąĘąĄą╝ąĮąŠą│ąŠ ą©ą¤ąö. ą¤čĆąĖ čŹč鹊ą╝ ąĮą░ąĖą▒ąŠą╗čīčłąĄą╣ ą┤ąĄą│čĆą░ą┤ą░čåąĖąĖ ą╝ąŠąČąĄčé ą▒čŗčéčī ą┐ąŠą┤ą▓ąĄčƹȹĄąĮą░ ą▒ą░ąĘą░ čÄčĆąĖą┤ąĖč湥čüą║ąĖčģ ą╗ąĖčå ąĖ ąśąĮč鹥čĆąĮąĄčé-ą┐čĆąŠą▓ą░ą╣ą┤ąĄčĆąŠą▓, ą║ąŠč鹊čĆą░čÅ ą▒čāą┤ąĄčé ą╝ąĖą│čĆąĖčĆąŠą▓ą░čéčī ą╗ąĖą▒ąŠ ąĮą░ ąĮą░ąĘąĄą╝ąĮčŗąĄ čüąĄčéąĖ, ą╗ąĖą▒ąŠ ąĮą░ VSAT.

ą¤ąŠčüą╗ąĄ 2012 ą│., ą▓ čüą╗čāčćą░ąĄ ą░ą║čéąĖą▓ąĮąŠą│ąŠ čĆąŠčüčéą░ ą┤ą▓čāčüč鹊čĆąŠąĮąĮąĄą│ąŠ ąśąĮč鹥čĆąĮąĄčéą░ (ąŠą▒ čŹč鹊ą╝ ąĮąĖ ąČąĄ), čĆčŗąĮąŠą║ ąŠą┤ąĮąŠčüč鹊čĆąŠąĮąĮąĄą│ąŠ ą▒čāą┤ąĄčé ąĘą░ąČą░čé čāąČąĄ čü ą┤ą▓čāčģ čüč鹊čĆąŠąĮ ąĖ ąĮą░čćąĮąĄčé čüąČąĖą╝ą░čéčīčüčÅ, ą║ą░ą║ čŹč鹊 ąĖ ą┐čĆąŠąĖąĘąŠčłą╗ąŠ ą▓ čüčéčĆą░ąĮą░čģ ąÆąŠčüč鹊čćąĮąŠą╣ ąĖ ąŚą░ą┐ą░ą┤ąĮąŠą╣ ąĢą▓čĆąŠą┐čŗ ąĮą░ ą│čĆą░ąĮąĖčåąĄ XX ąĖ XXI ą▓ąĄą║ą░, č鹊ą│ą┤ą░ ąĮą░ čĆčŗąĮą║ąĄ ą╝ąŠą│čāčé ąŠčüčéą░čéčīčüčÅ ąĮąĄ ą▒ąŠą╗ąĄąĄ ą┐ąŠą╗ąŠą▓ąĖąĮčŗ čüčāčēąĄčüčéą▓čāčÄčēąĖčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓.

ąöą▓čāčüč鹊čĆąŠąĮąĮąĖą╣ čüą┐čāčéąĮąĖą║ąŠą▓čŗą╣ ąśąĮč鹥čĆąĮąĄčé ąĮą░ ą▒ą░ąĘąĄ ą╝ą░ą╗ąŠą│ą░ą▒ą░čĆąĖčéąĮčŗčģ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ č鹥čĆą╝ąĖąĮą░ą╗ąŠą▓ čéąĖą┐ą░ VSAT - ąŠą┤ąĖąĮ ąĖąĘ čüą░ą╝čŗčģ ą╝ąŠą╗ąŠą┤čŗčģ čüąĄą│ą╝ąĄąĮč鹊ą▓ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░. ąĢą│ąŠ ą┐ąŠčÅą▓ą╗ąĄąĮąĖąĄ ą▓ 2003-2004 ą│ą│. čüą▓čÅąĘą░ąĮąŠ čü ą┤ą▓čāą╝čÅ čüąŠą▒čŗčéąĖčÅą╝ąĖ. ą¤ąĄčĆą▓čŗą╝ čüčéą░ą╗ąŠ ąŠą▒ąĮąŠą▓ą╗ąĄąĮąĖąĄ čĆąŠčüčüąĖą╣čüą║ąŠą╣ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąĖ - ąĘą░ą┐čāčüą║ ąśąĪąŚ čü ąŁąśąśą£ 48-49 ą┤ąæąÆčé, čćč鹊 ą┐ąŠąĘą▓ąŠą╗ąĖą╗ąŠ ąĮą░čćą░čéčī ą╝ą░čüčüąŠą▓ąŠąĄ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄ ą░ąĮč鹥ąĮąĮ 1,2 ą╝. ąŁč鹊 čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ čāą┤ąĄčłąĄą▓ąĖą╗ąŠ ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖąĄ ą║ čāčüą╗čāą│ąĄ.

ąÆč鹊čĆčŗą╝ čüąŠą▒čŗčéąĖąĄą╝ čüčéą░ą╗ąŠ ą┐čĆąĖąĮčÅčéąĖąĄ ąōąÜąĀą¦ "ąĀąĄčłąĄąĮąĖčÅ ąŠą▒ čāą┐čĆąŠčēąĄąĮąĮąŠą╣ ą┐čĆąŠčåąĄą┤čāčĆąĄ", ą▓ ą┤ąĄą║ą░ą▒čĆąĄ 2004 ą│. ąŁč鹊 čüčéą░ą╗ąŠ ą┐ąŠąĖčüčéąĖąĮąĄ čĆąĄą▓ąŠą╗čÄčåąĖąŠąĮąĮčŗą╝ čłą░ą│ąŠą╝, ą║ąŠč鹊čĆčŗą╣ čüąŠą║čĆą░čéąĖą╗ č乊čĆą╝ą░ą╗čīąĮčŗąĄ čüčĆąŠą║ąĖ ąĖ, ą│ą╗ą░ą▓ąĮąŠąĄ, čüč鹊ąĖą╝ąŠčüčéčī ą┐ąŠą╗čāč湥ąĮąĖčÅ čĆą░ąĘčĆąĄčłąĄąĮąĖčÅ ąĮą░ čćą░čüč鹊čéčŗ. ąĪčĆąŠą║ ą┐ąŠą╗čāč湥ąĮąĖčÅ čĆą░ąĘčĆąĄčłąĄąĮąĖčÅ ąĮą░ čćą░čüč鹊čéčŗ ąŠčäąĖčåąĖą░ą╗čīąĮąŠ čüąŠą║čĆą░čéąĖą╗čüčÅ čüąŠ 180 ą┤ąĮąĄą╣ ą┤ąŠ 45, ą░ čüč鹊ąĖą╝ąŠčüčéčī ą┐čĆąŠą▓ąĄą┤ąĄąĮąĖčÅ čŹą║čüą┐ąĄčĆčéąĖąĘčŗ ąŁą£ąĪ čü 45 000 ą┤ąŠ 6000 čĆčāą▒ą╗ąĄą╣. ąØą░ čŹčéąĖ ą┤ą▓ą░ čüąŠą▒čŗčéąĖčÅ ąĮą░ą╗ąŠąČąĖą╗čüčÅ ąĖ ą▒čāą╝ VSAT ąĘą░ čĆčāą▒ąĄąČąŠą╝, ą┐ąŠčÅą▓ą╗ąĄąĮąĖąĄ ą┐ą╗ą░čéč乊čĆą╝ DirecWay (Hughes), LinkStar (ViaSat), SkyStar (Gilat), čā ą║ąŠč鹊čĆčŗčģ čüč鹊ąĖą╝ąŠčüčéčī ą║ąŠą╝ą┐ą╗ąĄą║čéą░ (ą┐ąĄčĆąĄą┤ą░čéčćąĖą║ + ą╝ąŠą┤ąĄą╝) ą┐čĆąĖą▒ą╗ąĖąĘąĖą╗ą░čüčī ą║ S1000, č鹊 ąĄčüčéčī ą▓ 5-8 čĆą░ąĘ ą┤ąĄčłąĄą▓ą╗ąĄ, č湥ą╝ čŹč鹊 čüč鹊ąĖą╗ąŠ ą┤ą╗čÅ ąŚąĪąĪąĪ, čĆą░ą▒ąŠčéą░čÄčēąĖčģ ą┐ąŠ ą┐čĆąĖąĮčåąĖą┐čā SCPC (ą▓čŗą┤ąĄą╗ąĄąĮąĮąŠą│ąŠ ą║ą░ąĮą░ą╗ą░).

ąĪ 2004 ą┐ąŠ 2007 ą│ą│. ą┐čĆąŠą┤ąŠą╗ąČą░ą╗čüčÅ ą▒čāčĆąĮčŗą╣ čĆąŠčüčé VSAT-čüąĄč鹥ą╣. ąÉą┐ąŠč乥ąŠąĘąŠą╝ čüčéą░ą╗ 2007 ą│., ą║ąŠą│ą┤ą░ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ VSAT čāčéčĆąŠąĖą╗ąŠčüčī ąĘą░ ąŠą┤ąĖąĮ ą│ąŠą┤, ą▓ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī ą▒ą╗ą░ą│ąŠą┤ą░čĆčÅ ąĮą░čåąĖąŠąĮą░ą╗čīąĮąŠą╝čā ą┐čĆąŠąĄą║čéčā "ą×ą▒čĆą░ąĘąŠą▓ą░ąĮąĖąĄ" (čłą║ąŠą╗čīąĮčŗą╣ ąśąĮč鹥čĆąĮąĄčé) ąĖ ą│ąŠčüą┐čĆąŠą│čĆą░ą╝ą╝ąĄ "ąŻąĮąĖą▓ąĄčĆčüą░ą╗čīąĮą░čÅ čāčüą╗čāą│ą░ čüą▓čÅąĘąĖ". 2008 ą│. ą▒čŗą╗ ąŠčéą╝ąĄč湥ąĮ čüąĮą░čćą░ą╗ą░ ą▓čŗą▒ąŠčĆą░ą╝ąĖ ą▓ąŠ ą▓ą╗ą░čüčéąĮčŗąĄ čüčéčĆčāą║čéčāčĆčŗ ąĀąŠčüčüąĖąĖ, čĆąĄč乊čĆą╝ąŠą╣ ąŠčéčĆą░čüą╗ąĄą▓ąŠą│ąŠ ą╝ąĖąĮąĖčüč鹥čĆčüčéą▓ą░, ą░ ą┐ąŠč鹊ą╝ ąĖ ą╝ąĖčĆąŠą▓čŗą╝ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖą╝ ą║čĆąĖąĘąĖčüąŠą╝, čćč鹊 ą┐čĆąĖą▓ąĄą╗ąŠ ą║ čĆąĄąĘą║ąŠą╝čā ąĘą░ą╝ąĄą┤ą╗ąĄąĮąĖčÄ č鹥ą╝ą┐ąŠą▓ čĆąŠčüčéą░ ą║ąŠą╗ąĖč湥čüčéą▓ą░ čāčüčéą░ąĮąŠą▓ą╗ąĄąĮąĮčŗčģ čüčéą░ąĮčåąĖą╣. ąÆ 2009 ą│. čĆčŗąĮąŠą║ VSAT ąĮąĄ čāą╝ąĄčĆ: ą┐čĆąŠą┤ą░ąČąĖ ąĖ ą▓ą║ą╗čÄč湥ąĮąĖčÅ VSAT-č鹥čĆą╝ąĖąĮą░ą╗ąŠą▓ ą┐čĆąŠą┤ąŠą╗ąČą░čÄčéčüčÅ, ąŠą┤ąĮą░ą║ąŠ ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ąŠčéčüčāčéčüčéą▓čāčÄčé ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗąĄ ą┐čĆąŠąĄą║čéčŗ čü čćąĖčüą╗ąŠą╝ čüčéą░ąĮčåąĖą╣ 50 ąĖ ą▒ąŠą╗ąĄąĄ. ąÆ čåąĄą╗ąŠą╝ ą┐čĆąĖ ąŠčåąĄąĮą║ąĄ ąŠą▒čŖąĄą╝ą░ ą┐ąŠčüčéą░ą▓ąŠą║ č鹥čĆą╝ąĖąĮą░ą╗ąŠą▓ ą▓ ąĀąŠčüčüąĖčÄ ą▓ 2009 ą│. ą╝ąŠąČąĮąŠ ą┐čĆąĖąĮčÅčéčī čåąĖčäčĆčā 2500-3000 ąĄą┤ąĖąĮąĖčå, čé.ąĄ. čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ ą╝ąĄąĮčīčłąĄ 2008 ą│.

ą£ąŠąČąĮąŠ ą▓čŗą┤ąĄą╗ąĖčéčī ą┤ą▓ąĄ ąŠčüąĮąŠą▓ąĮčŗąĄ čāčüą╗čāą│ąĖ, ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅąĄą╝čŗąĄ ą▓ čüąĄčéčÅčģ VSAT: ą┐ąĄčĆąĄą┤ą░čćą░ ą┤ą░ąĮąĮčŗčģ ą┤ą╗čÅ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ čüąĄč鹥ą╣ ąĖ ą┤ąŠčüčéčāą┐ ą▓ ąśąĮč鹥čĆąĮąĄčé. ą¤čĆąĖ čŹč鹊ą╝ ą┤ąŠčüčéčāą┐ ą▓ ąśąĮč鹥čĆąĮąĄčé čåąĄą╗ąĄčüąŠąŠą▒čĆą░ąĘąĮąŠ čĆą░ąĘą┤ąĄą╗ąĖčéčī ąĮą░ ą©ą¤ąö (čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮčŗą╣ ą┤ąŠčüčéčāą┐) ąĮą░ čüą║ąŠčĆąŠčüčéčÅčģ 512 ąĖ ą▒ąŠą╗ąĄąĄ ą║ą▒ąĖčé/čü ąĖ ąĮąĖąĘą║ąŠčüą║ąŠčĆąŠčüčéąĮąŠą╣ ą┤ąŠčüčéčāą┐ ą▓ ąśąĮč鹥čĆąĮąĄčé (ą╝ąĄąĮąĄąĄ 512 ą║ą▒ąĖčé/čü), ą║ąŠč鹊čĆčŗą╣ ąĖ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅąĄčéčüčÅ ą▓ čĆą░ą╝ą║ą░čģ ąĮą░čåą┐čĆąŠąĄą║čéą░ "ą©ą║ąŠą╗čīąĮčŗą╣ ąśąĮč鹥čĆąĮąĄčé" ąĖ "ąŻąĮąĖą▓ąĄčĆčüą░ą╗čīąĮčŗčģ čāčüą╗čāą│ čüą▓čÅąĘąĖ". ąöą╗čÅ ąŠčåąĄąĮą║ąĖ ą┤ąŠą╗ąĖ ą©ą¤ąö ą╝ąŠąČąĮąŠ čüčćąĖčéą░čéčī, čćč鹊 ąĖą╝ ą┐ąŠą╗čīąĘčāčÄčéčüčÅ ą▓čüąĄ ą║ą╗ąĖąĄąĮčéčŗ ąĖąĘ čüąĄą║č鹊čĆąŠą▓ ą╝ą░ą╗ąŠą│ąŠ ąĖ čüčĆąĄą┤ąĮąĄą│ąŠ ą▒ąĖąĘąĮąĄčüą░ ąĖ čäąĖąĘą╗ąĖčåą░ (čüą╝. čĆąĖčü. 1). ąŻčüą╗čāą│ąĖ ą┐ąĄčĆąĄą┤ą░čćąĖ ą┤ą░ąĮąĮčŗčģ ą▓ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ čüąĄčéčÅčģ - ą┐čĆąĄčĆąŠą│ą░čéąĖą▓ą░ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ą║čĆčāą┐ąĮčŗčģ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗčģ ąĘą░ą║ą░ąĘčćąĖą║ąŠą▓.

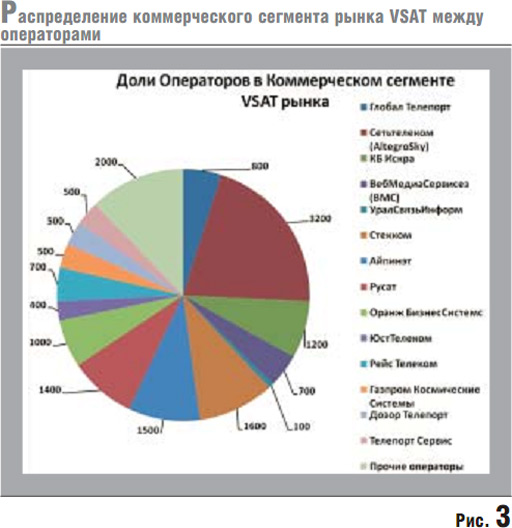

ą¤čĆąĖą▓ąĄą┤ąĄąĮąĮčŗą╣ ą▓ čüčéą░čéčīąĄ čĆąĄą╣čéąĖąĮą│ čĆąŠčüčüąĖą╣čüą║ąĖčģ VSAT-ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ (čüą╝. čéą░ą▒ą╗. 3) ąŠčéčĆą░ąČą░ąĄčé, ą┐ąŠ ą╝ąĮąĄąĮąĖčÄ ą░ą▓č鹊čĆą░, ą║ą░čĆčéąĖąĮčā, čüą╗ąŠąČąĖą▓čłčāčÄčüčÅ ąĮą░ čĆčŗąĮą║ąĄ VSAT ą▓ ąĮą░čćą░ą╗ąĄ 2009 ą│. ąĪ čāč湥č鹊ą╝ ą┐ąŠč鹥čĆąĖ čĆčÅą┤ąŠą╝ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čćą░čüčéąĖ ą║ą╗ąĖąĄąĮč鹊ą▓ ąĖąĘ-ąĘą░ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą│ąŠ ą║čĆąĖąĘąĖčüą░.

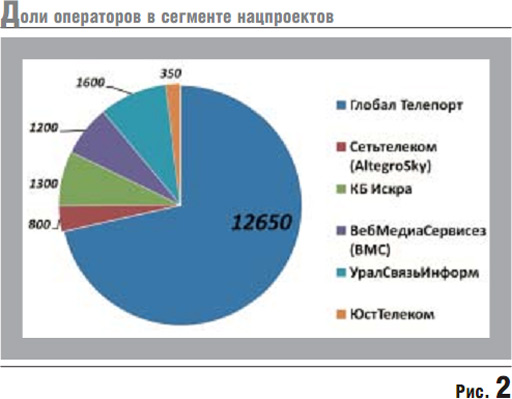

ąÆ čüąĄą│ą╝ąĄąĮč鹥 ąĮą░čåą┐čĆąŠąĄą║č鹊ą▓ (čüą╝. čĆąĖčü. 2) ą║ąŠą╝ą┐ą░ąĮąĖčÅ "ąōą╗ąŠą▒ą░ą╗ ąóąĄą╗ąĄą┐ąŠčĆčé" ą┤ąĄčƹȹĖčé ą░ą▒čüąŠą╗čÄčéąĮčāčÄ ą┐ą░ą╗čīą╝čā ą┐ąĄčĆą▓ąĄąĮčüčéą▓ą░, ąĖą╝ąĄčÅ ą┤ąŠą╗čÄ ą▒ąŠą╗ąĄąĄ 70% ąĖ ąŠą┐ąĄčĆąĄąČą░čÅ ą▒ą╗ąĖąČą░ą╣čłąĄą│ąŠ "ą┐čĆąĄčüą╗ąĄą┤ąŠą▓ą░č鹥ą╗čÅ" ą┐ąŠčćčéąĖ ą▓ 8 čĆą░ąĘ.

ąÆ ą┤čĆčāą│ąŠą╝ čüąĄą│ą╝ąĄąĮč鹥 čĆčŗąĮą║ą░, ąĮą░ąĘąŠą▓ąĄą╝ ąĄą│ąŠ ą┤ą╗čÅ ą┐čĆąŠčüč鹊čéčŗ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖą╝, čüč鹊ą╗čī ą░ą▒čüąŠą╗čÄčéąĮąŠą│ąŠ ą╗ąĖą┤ąĄčĆą░ ąĮąĄ ąĖą╝ąĄąĄčéčüčÅ, ą░ ą┤ąŠą╗čÅ ą╗ąĖą┤ąĖčĆčāčÄčēąĄą│ąŠ ąŠą┐ąĄčĆą░č鹊čĆą░ - "ąĪąĄčéčīč鹥ą╗ąĄą║ąŠą╝ą░" (AltegroSky) ąĮąĄ ą┐čĆąĄą▓čŗčłą░ąĄčé 21% (čüą╝. čĆąĖčü. 3).

ąśčüčģąŠą┤čÅ ąĖąĘ ą│čĆą░čäąĖą║ą░ (čĆąĖčü. 3), ą╝ąŠąČąĮąŠ ą│ąŠą▓ąŠčĆąĖčéčī ąŠ čüą╗ąŠąČąĖą▓čłąĄą╝čüčÅ čĆčŗąĮą║ąĄ ąĖ ąĮą░ą╗ąĖčćąĖąĖ ą┐ąŠą╗ąĮąŠčåąĄąĮąĮąŠą╣ ą║ąŠąĮą║čāčĆąĄąĮčåąĖąĖ čüčĆąĄą┤ąĖ čĆąŠčüčüąĖą╣čüą║ąĖčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ VSAT. ąØąĄąŠą▒čģąŠą┤ąĖą╝ąŠ čéą░ą║ąČąĄ ąŠčéą╝ąĄčéąĖčéčī, čćč鹊 ą┤ąŠą╗čÅ čĆčŗąĮą║ą░ ą┐ąŠ ą║ąŠą╗ąĖč湥čüčéą▓čā čāčüčéą░ąĮąŠą▓ą╗ąĄąĮąĮčŗčģ čüčéą░ąĮčåąĖą╣ ą╝ąŠąČąĄčé ąĮąĄ čüąŠą▓ą┐ą░ą┤ą░čéčī čü ą┤ąŠą╗ąĄą╣ čĆčŗąĮą║ą░ ą▓ čüč鹊ąĖą╝ąŠčüčéąĮąŠą╝ ą▓čŗčĆą░ąČąĄąĮąĖąĖ, čéą░ą║ ą║ą░ą║ ARPU čā čĆą░ąĘąĮčŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą╝ąŠąČąĄčé ąŠčéą╗ąĖčćą░čéčīčüčÅ ą▓ čĆą░ąĘčŗ. ą¤ąĄčĆąĄą╣ą┤ąĄą╝ ą║ ą┐čĆąŠą│ąĮąŠąĘčā ąĮą░ 2010-2015 ą│. ą¤ąŠą┐čĆąŠą▒čāąĄą╝ čüčĆą░ą▓ąĮąĖčéčī čüąĄą│ąŠą┤ąĮčÅčłąĮčÄčÄ čüąĖčéčāą░čåąĖčÄ ąĮą░ čĆčŗąĮą║ą░čģ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą©ą¤ąö ą▓ ąĀąŠčüčüąĖąĖ ąĖ ąĪą©ąÉ.

ąØą░ą╗ąĖčåąŠ ąŠčĆąĖąĄąĮčéą░čåąĖčÅ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ąĮą░ čüąĄą│ą╝ąĄąĮčé čÄčĆąĖą┤ąĖč湥čüą║ąĖčģ ą╗ąĖčå ąĖ čäąĖąĘąĖč湥čüą║ąĖčģ ą╗ąĖčå čü ą┤ąŠčģąŠą┤ąŠą╝ ą▓čŗčłąĄ čüčĆąĄą┤ąĮąĄą│ąŠ, čćč鹊 ą│ąŠą▓ąŠčĆąĖčé ąŠ čüą░ą╝ąŠą╣ ąĮą░čćą░ą╗čīąĮąŠą╣ čüčéą░ą┤ąĖąĖ ąĄą│ąŠ čĆą░ąĘą▓ąĖčéąĖčÅ. ąÆ ą┐čĆąŠčéąĖą▓ąŠą┐ąŠą╗ąŠąČąĮąŠčüčéčī čĆąŠčüčüąĖą╣čüą║ąŠą╝čā, čĆčŗąĮąŠą║ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą©ą¤ąö ą▓ ąĪą©ąÉ ą▓ą┐ąŠą╗ąĮąĄ ą╝ąŠąČąĄčé ą║ąŠąĮą║čāčĆąĖčĆąŠą▓ą░čéčī čü ąĮą░ąĘąĄą╝ąĮčŗą╝ąĖ čüąĄčéčÅą╝ąĖ ąĖ ąĖą╝ąĄąĄčé čüčéčĆčāą║čéčāčĆčā ą║ą╗ąĖąĄąĮč鹊ą▓, ą░ąĮą░ą╗ąŠą│ąĖčćąĮčāčÄ čŹčéąĖą╝ čüąĄčéčÅą╝, č鹊 ąĄčüčéčī ąŠčüąĮąŠą▓ąĮčāčÄ ą╝ą░čüčüčā ą░ą▒ąŠąĮąĄąĮčéčüą║ąŠą╣ ą▒ą░ąĘčŗ čüąŠčüčéą░ą▓ą╗čÅčÄčé čćą░čüčéąĮčŗąĄ ą╗ąĖčåą░.

ą×čüąĮąŠą▓ąĮą░čÅ ą┐čĆąŠą▒ą╗ąĄą╝ą░ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ą©ą¤ąö ąĮą░ ą┐ąĄčĆąĖąŠą┤ 2009-2011 ą│ą│. ąĘą░ą║ą╗čÄčćą░ąĄčéčüčÅ ą▓ ąŠčüčéčĆąŠą╝ ą┤ąĄčäąĖčåąĖč鹥 ą▓čŗčüąŠą║ąŠčŹąĮąĄčĆą│ąĄčéąĖč湥čüą║ąĖčģ čéčĆą░ąĮčüą┐ąŠąĮą┤ąĄčĆąŠą▓ ąÜu-ą┤ąĖą░ą┐ą░ąĘąŠąĮą░, čćč鹊 ąŠč湥ąĮčī ąŠą│čĆą░ąĮąĖčćąĖą▓ą░ąĄčé ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ ąĄą│ąŠ čĆą░ąĘą▓ąĖčéąĖčÅ ąĖ čüąĮąĖąČąĄąĮąĖčÅ čåąĄąĮ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ ąĘą░ čüč湥čé čĆąŠčüčéą░ ąĖčģ ą░ą▒ąŠąĮąĄąĮčéčüą║ąŠą╣ ą▒ą░ąĘčŗ.

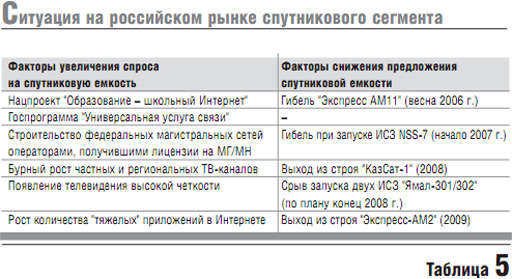

ąĪč鹊ą╗čī ąŠčüčéčĆčŗą╣ ą┤ąĄčäąĖčåąĖčé čüąĄą│ą╝ąĄąĮčéą░ čüą╗ąŠąČąĖą╗čüčÅ ą▓ 2006-2008 ą│ą│. ąĖąĘ-ąĘą░ ąŠą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠą│ąŠ ąĮą░ą╗ąŠąČąĄąĮąĖčÅ ąĮąĄčüą║ąŠą╗čīą║ąĖčģ čäą░ą║č鹊čĆąŠą▓, ą┐čĆąĖą▓ąĄą┤čłąĖčģ ą║ čĆąŠčüčéčā čüą┐čĆąŠčüą░ ąĮą░ ąĄą╝ą║ąŠčüčéčī ąĖ čāą╝ąĄąĮčīčłąĄąĮąĖčÄ ąĄąĄ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ, čćč鹊 ąŠčéčĆą░ąČąĄąĮąŠ ą▓ čéą░ą▒ą╗. 5.

ąöą░ąĮąĮčŗą╣ ą┤ąĄčäąĖčåąĖčé ą▒čāą┤ąĄčé čüąĖą╗čīąĮąĄą╣čłąĖą╝ ąŠą▒čĆą░ąĘąŠą╝ ą┐čĆąĄą┐čÅčéčüčéą▓ąŠą▓ą░čéčī čĆą░ąĘą▓ąĖčéąĖčÄ čĆčŗąĮą║ą░ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą©ą¤ąö ą▓ ąĀąŠčüčüąĖąĖ ą▓ą┐ą╗ąŠčéčī ą┤ąŠ 2011 ą│. ąÆ 2011 ą│. ąĘą░ą┐ą╗ą░ąĮąĖčĆąŠą▓ą░ąĮ ąĘą░ą┐čāčüą║ ą┤ą▓čāčģ ąśąĪąŚ. ą¤ąĄčĆą▓čŗą╣ - "ą»ą╝ą░ą╗ 300ąÜ" ą▓ ą┐ąŠąĘąĖčåąĖčÄ 90┬░ čü 15 čéčĆą░ąĮčüą┐ąŠąĮą┤ąĄčĆą░ą╝ąĖ ąÜu-ą┤ąĖą░ą┐ą░ąĘąŠąĮą░ ą▓ čüčéą░čåąĖąŠąĮą░čĆąĮčŗčģ ą╗čāčćą░čģ ą┐ąŠ 72 ą£ąōčå ą║ą░ąČą┤čŗą╣. ąØą░ čŹč鹊čé ąČąĄ ą│ąŠą┤ ą┐ą╗ą░ąĮąĖčĆčāąĄčéčüčÅ ąĘą░ą┐čāčüą║ ą┐ąĄčĆą▓ąŠą│ąŠ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čéčÅąČąĄą╗ąŠą│ąŠ ąśąĪąŚ "ąŁą║čüą┐čĆąĄčüčü ąÉą£4" ą▓ ą║ą╗čÄč湥ą▓čāčÄ ą┤ą╗čÅ ąĀąŠčüčüąĖąĖ ą┐ąŠąĘąĖčåąĖčÄ 80┬░. ąØą░ ą┤ą░ąĮąĮąŠą╝ ąśąĪąŚ ą▓ą┐ąĄčĆą▓čŗąĄ ą▓ ąĀąŠčüčüąĖąĖ ą┐ąŠčÅą▓čÅčéčüčÅ čéčĆą░ąĮčüą┐ąŠąĮą┤ąĄčĆčŗ ąÜą░-ą┤ąĖą░ą┐ą░ąĘąŠąĮą░, ą║ąŠč鹊čĆčŗą╣, ąĮą░čćąĖąĮą░čÅ čü 2008 ą│., čÅą▓ą╗čÅąĄčéčüčÅ ąŠčüąĮąŠą▓ąĮčŗą╝ ą┤ą▓ąĖą│ą░č鹥ą╗ąĄą╝ čĆą░ąĘą▓ąĖčéąĖčÅ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą©ą¤ąö ą▓ ą╝ąĖčĆąĄ.

ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą┐ąĄčĆąĖąŠą┤ ą┤ąŠ 2015 ą│. ą▓ čĆą░ąĘą▓ąĖčéąĖąĖ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą©ą¤ąö ą╝ąŠąČąĮąŠ čāčüą╗ąŠą▓ąĮąŠ čĆą░ąĘą▒ąĖčéčī ąĮą░ 2 čŹčéą░ą┐ą░. ą¤ąĄčĆą▓čŗą╣ čŹčéą░ą┐ (2009-2011 ą│ą│.) - čüčéą░ą│ąĮą░čåąĖčÅ čĆčŗąĮą║ą░ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą©ą¤ąö - čģą░čĆą░ą║č鹥čĆąĖąĘčāąĄčéčüčÅ čüą╗ąĄą┤čāčÄčēąĖą╝ąĖ č湥čĆčéą░ą╝ąĖ:

ąÆč鹊čĆąŠą╣ čŹčéą░ą┐ (čü 2012 ą┐ąŠ 2015 ą│ą│.) - čĆąŠčüčé čĆčŗąĮą║ą░ ąĖ ą░ą║čéąĖą▓ąĮąŠąĄ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄ VSAT -ą▒čāą┤ąĄčé ąŠčéą╝ąĄč湥ąĮ čéą░ą║ąĖą╝ąĖ č湥čĆčéą░ą╝ąĖ, ą║ą░ą║:

ąĀąŠčüčé čĆčŗąĮą║ą░ ą▓ 2012-2015 ą│ą│. ąŠą▒ąĄčēą░ąĄčé ą▒čŗčéčī ą┤ąŠčüčéą░č鹊čćąĮąŠ ą▒čāčĆąĮčŗą╝, čćč鹊 ą▒čāą┤ąĄčé čüą▓čÅąĘą░ąĮąŠ ą║ą░ą║ čü ąŠčéą╗ąŠąČąĄąĮąĮčŗą╝ ą▓ ą┐ąĄčĆąĖąŠą┤ ą┤ąĄčäąĖčåąĖčéą░ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ąĄą╝ą║ąŠčüčéąĖ čüą┐čĆąŠčüąŠą╝, čéą░ą║ ąĖ ąĮą░ą╗ąŠąČąĄąĮąĖąĄą╝ ąĮą░ čŹč鹊čé ą╝ąŠą╝ąĄąĮčé čåąĖą║ą╗ą░ čü ąĮą░ąĖą▒ąŠą╗ąĄąĄ čüąĖą╗čīąĮčŗą╝ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖą╝ čĆąŠčüč鹊ą╝ ą┐ąŠčüą╗ąĄ ą║čĆąĖąĘąĖčüą░ 2008-2010 ą│ą│., ą░ čéą░ą║ąČąĄ čü ą┤ą░ą╗čīąĮąĄą╣čłąĄą╣ ą║ąŠą╝ą┐čīčÄč鹥čĆąĖąĘą░čåąĖąĄą╣ ąĖ ąĖąĮč鹥čĆąĮąĄčéąĖąĘą░čåąĖąĄą╣ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ ąĮą░čüąĄą╗ąĄąĮąĖčÅ. ą¤čĆąŠą│ąĮąŠąĘ ąĮą░ čüąĖčéčāą░čåąĖčÄ ą▓ 2015 ą│. ąĮą░ čĆąŠčüčüąĖą╣čüą║ąŠą╝ čĆčŗąĮą║ąĄ ą©ą¤ąö ą▓čŗą│ą╗čÅą┤ąĖčé čüą╗ąĄą┤čāčÄčēąĖą╝ ąŠą▒čĆą░ąĘąŠą╝:

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ąĪą┐ąĄčåąĖą░ą╗čīąĮčŗą╣ ą▓čŗą┐čāčüą║ "ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī ąĖ ą▓ąĄčēą░ąĮąĖąĄ"-2010

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 7092

ąÉą▓č鹊čĆ

| |||

ąÆ čĆčāą▒čĆąĖą║čā "ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣