ąÆ čĆčāą▒čĆąĖą║čā "ąÆ č乊ą║čāčüąĄ" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ąÆ ą╝ą░ąĄ 2007 ą│. ąæą░ąĮą║ ąĀąŠčüčüąĖąĖ ą┐čĆąĖąĮčÅą╗ ą┐ąŠčüą╗ąĄą┤ąĮčÄčÄ čĆąĄą┤ą░ą║čåąĖčÄ čüčéą░ąĮą┤ą░čĆčéą░ ą┐ąŠ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖčÄ ąĖąĮč乊čĆą╝ą░čåąĖąŠąĮąĮąŠą╣ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéąĖ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖą╣ ą▒ą░ąĮą║ąŠą▓čüą║ąŠą╣ čüąĖčüč鹥ą╝čŗ ąĀąŠčüčüąĖą╣čüą║ąŠą╣ ążąĄą┤ąĄčĆą░čåąĖąĖ, ąĮąŠ čüą┐ąŠčĆčŗ ą▓ ą▒ą░ąĮą║ąŠą▓čüą║ąŠą╝ čüąŠąŠą▒čēąĄčüčéą▓ąĄ ąŠčéąĮąŠčüąĖč鹥ą╗čīąĮąŠ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéąĖ ąĄą│ąŠ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ąĮąĄ čāčéąĖčģą░čÄčé. ąŚą▓čāčćąĖčé ą╝ąĮąŠąČąĄčüčéą▓ąŠ čĆą░ąĘą╗ąĖčćąĮčŗčģ ą░čĆą│čāą╝ąĄąĮč鹊ą▓ "ąĘą░" ąĖ "ą┐čĆąŠčéąĖą▓". ąś čģąŠčéčÅ čüčéą░ąĮą┤ą░čĆčé ąĮąŠčüąĖčé čĆąĄą║ąŠą╝ąĄąĮą┤ą░č鹥ą╗čīąĮčŗą╣ čģą░čĆą░ą║č鹥čĆ ąĖ ą▓ąŠą┐čĆąŠčü, ą▓ąĮąĄą┤čĆčÅčéčī ąĖą╗ąĖ ąĮąĄ ą▓ąĮąĄą┤čĆčÅčéčī, - ą┤ąĄą╗ąŠ ą┤ąŠą▒čĆąŠą▓ąŠą╗čīąĮąŠąĄ, čüąŠčéčĆčāą┤ąĮąĖą║ąĖ ą▒ą░ąĮą║ąŠą▓čüą║ąĖčģ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖą╣ ą┐ąĄčĆąĖąŠą┤ąĖč湥čüą║ąĖ ą│ąŠą▓ąŠčĆčÅčé ąŠ ą▓ąĄčĆąŠčÅčéąĮąŠčüčéąĖ č鹊ą│ąŠ, čćč鹊 čüčéą░ąĮą┤ą░čĆčé ą╝ąŠą│čāčé ąĘą░ą║ąŠąĮąŠą┤ą░č鹥ą╗čīąĮčŗą╝ ąŠą▒čĆą░ąĘąŠą╝ čüą┤ąĄą╗ą░čéčī ąŠą▒čÅąĘą░č鹥ą╗čīąĮčŗą╝ ą║ ąĖčüą┐ąŠą╗ąĮąĄąĮąĖčÄ. ąÜą░ą║ą░čÅ ą┤ąŠą╗čÅ čĆąŠčüčüąĖą╣čüą║ąĖčģ ą▒ą░ąĮą║ąŠą▓ ą┐čĆąĖąĮąĖą╝ą░ąĄčé čŹč鹊čé čüčéą░ąĮą┤ą░čĆčé ąĖ čüąŠą▒ąĖčĆą░ąĄčéčüčÅ ąĄą│ąŠ ą▓ąĮąĄą┤čĆąĖčéčī, čćąĖčéą░ą╣č鹥 ą▓ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖąĖ, ą┐čĆąĖą▓ąĄą┤ąĄąĮąĮąŠą╝ ąĮąĖąČąĄ.

ąĪ ąŠčüąĮąŠą▓ąĮąŠą╣ ą╝čŗčüą╗čīčÄ ąĪčéą░ąĮą┤ą░čĆčéą░ ąĪąóą× ąæąĀ ąśąæąæąĪ-1.0-2006 - ą┐ąĄčĆąĄčģąŠą┤čā ąŠčé ą┐čĆąĖąĮčåąĖą┐ą░ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮąŠą│ąŠ ą┐ąŠčüčéčĆąŠąĄąĮąĖčÅ čüąĖčüč鹥ą╝ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéąĖ ą║ ą┐ąŠčüčéčĆąŠąĄąĮąĖčÄ čüąĖčüč鹥ą╝ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéčīčÄ - ąĘąĮą░ą║ąŠą╝ąŠ, ą║ą░ą║ ą╝ąĖąĮąĖą╝čāą╝, 95% ąŠą┐čĆąŠčłąĄąĮąĮčŗčģ.

ąøčÄą▒ąŠą╣ čüčéą░ąĮą┤ą░čĆčé ą┤ąĄą╗ą░ąĄčé ą▒ą░ąĮą║ ą▒ąŠą╗ąĄąĄ ą┐čĆąŠąĘčĆą░čćąĮčŗą╝ ą┤ą╗čÅ ą▓ąĘą░ąĖą╝ąŠą┤ąĄą╣čüčéą▓čāčÄčēąĖčģ čü ąĮąĖą╝ ą║ąŠąĮčéčĆą░ą│ąĄąĮč鹊ą▓, čéą░ą║ ą║ą░ą║ čüčéą░ąĮąŠą▓čÅčéčüčÅ ą┤ąŠčüčéčāą┐ąĮčŗą╝ąĖ ą┤ą░ąĮąĮčŗąĄ ąŠ č鹊ą╝, ą▓ ą║ą░ą║ąŠą╣ čüč鹥ą┐ąĄąĮąĖ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčÅ čüąŠąŠčéą▓ąĄčéčüčéą▓čāąĄčé ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮčŗą╝ ąĮąŠčĆą╝ą░čéąĖą▓ąĮčŗą╝ čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝. 81% čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓ čŹč鹊 ą┐čĆąĄą║čĆą░čüąĮąŠ ą┐ąŠąĮąĖą╝ą░čÄčé. ąÜą░ą║ čüą╗ąĄą┤čüčéą▓ąĖąĄ, ą▓čŗčÅčüąĮąĖą╗ąŠčüčī, čćč鹊 ąĘąĮą░čćąĖč鹥ą╗čīąĮą░čÅ čćą░čüčéčī (16%) ą▒ą░ąĮą║ąŠą▓ ą│ąŠč鹊ą▓ą░ ą┐ąŠ čüąŠą▒čüčéą▓ąĄąĮąĮąŠą╣ ąĖąĮąĖčåąĖą░čéąĖą▓ąĄ ą║ ą▓ąĮąĄą┤čĆąĄąĮąĖčÄ ąĪčéą░ąĮą┤ą░čĆčéą░ ą”ąæ.

19% ąŠą┐čĆąŠčłąĄąĮąĮčŗčģ ą▒ą░ąĮą║ąŠą▓ čĆą░ą▒ąŠčéą░čÄčé ąĘą░ ą┐čĆąĄą┤ąĄą╗ą░ą╝ąĖ čüčéčĆą░ąĮčŗ ąĖ ą┐čĆąĖąĘąĮą░čÄčé, čćč鹊 ą│čĆą░ąĮąĖčåčŗ ą▒ąĖąĘąĮąĄčüą░ ą┐ąŠčüč鹥ą┐ąĄąĮąĮąŠ čĆą░ąĘą╝čŗą▓ą░čÄčéčüčÅ ą▓čüą╗ąĄą┤ ąĘą░ čüčéąĖčĆą░ąĮąĖąĄą╝ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖčģ ą│čĆą░ąĮąĖčå ą╝ąĄąČą┤čā čĆą░ąĘą╗ąĖčćąĮčŗą╝ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ą░ą╝ąĖ. ąśąĮč鹥čĆąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗą╣ ą▒ąĖąĘąĮąĄčü ąĖ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮą░čÅ čüą┐ąĄčåąĖą░ą╗ąĖąĘą░čåąĖčÅ -čāąČąĄ ąŠą▒čŖąĄą║čéąĖą▓ąĮą░čÅ čĆąĄą░ą╗čīąĮąŠčüčéčī. ąÆąĮąĄą┤čĆąĄąĮąĖąĄ ąĪčéą░ąĮą┤ą░čĆčéą░ ą”ąæ - ąŠą┤ąĖąĮ ąĖąĘ ą┐čāč鹥ą╣ ąĖąĮč鹥ą│čĆą░čåąĖąĖ ą▓ čŹčéčā čĆąĄą░ą╗čīąĮąŠčüčéčī.

ąæą░ąĮą║ąĖ ą┤ąŠą╗ąČąĮčŗ ą┤ąŠą║ą░ąĘą░čéčī ą║ą╗ąĖąĄąĮčéą░ą╝, ą║ą░ą║ čüčāčēąĄčüčéą▓čāčÄčēąĖą╝, čéą░ą║ ąĖ ą┐ąŠč鹥ąĮčåąĖą░ą╗čīąĮčŗą╝ čüą▓ąŠčÄ ą║ąŠą╝ą┐ąĄč鹥ąĮčåąĖčÄ ąĖ ą┤ąĄą╗ąŠą▓čāčÄ čüąŠčüč鹊čÅč鹥ą╗čīąĮąŠčüčéčī. ą¤čāčéčī ąĘą┤ąĄčüčī ąŠą┤ąĖąĮ - ą▓ąĮąĄą┤čĆąĄąĮąĖąĄ čüąŠą▓čĆąĄą╝ąĄąĮąĮčŗčģ čüčéą░ąĮą┤ą░čĆč鹊ą▓ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĖ ąśąæ.

ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, čüčāčēąĄčüčéą▓čāąĄčé ąĖ čĆąŠčüčüąĖą╣čüą║ą░čÅ čüą┐ąĄčåąĖčäąĖą║ą░, čüą▓čÅąĘą░ąĮąĮą░čÅ čü čüąŠąĘą┤ą░ąĮąĖąĄą╝ "菹╗ąĄą║čéčĆąŠąĮąĮąŠą│ąŠ ą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ą░". ąĢąĄ čüčāčéčī ąĘą░ą║ą╗čÄčćą░ąĄčéčüčÅ ą▓ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖąĖ ą┐čĆąŠąĘčĆą░čćąĮąŠą╣ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗčģ ąŠčĆą│ą░ąĮąŠą▓, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĖ ą”ąĄąĮčéčĆą░ą╗čīąĮąŠą│ąŠ ąæą░ąĮą║ą░. ąŁč鹊 ąŠą┤ąĮą░ ąĖąĘ ą┐čĆąĖčćąĖąĮ, ą┐ąŠ ą║ąŠč鹊čĆąŠą╣ ą”ąæ ą╝ąĮąŠą│ąŠ ą╗ąĄčé ą▓čŗčüčéčĆą░ąĖą▓ą░ą╗ čüąĖčüč鹥ą╝čā čåąĄąĮčéčĆą░ą╗ąĖąĘąŠą▓ą░ąĮąĮąŠą│ąŠ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ ą║ą░ą║ čüąŠą▒čüčéą▓ąĄąĮąĮąŠą╣ čüčéčĆčāą║čéčāčĆąŠą╣, čéą░ą║ ąĖ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆąŠą╣ ą▓čüąĄą│ąŠ ą▒ą░ąĮą║ąŠą▓čüą║ąŠą│ąŠ čüąĄą║č鹊čĆą░. ąóąĄą┐ąĄčĆčī ąŠč湥čĆąĄą┤čī ąĘą░ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖą╝ąĖ ą▒ą░ąĮą║ą░ą╝ąĖ. ąś ąĮąĄ ą▓čŗąĘčŗą▓ą░ąĄčé čüąŠą╝ąĮąĄąĮąĖą╣ ą┐čĆąĄą┤ą┐ąŠą╗ąŠąČąĄąĮąĖąĄ, čćč鹊 č鹥, ą║č鹊 ą▒čāą┤čāčé čéčÅąĮčāčéčī čü ą▓ąĮąĄą┤čĆąĄąĮąĖąĄą╝ ąĪčéą░ąĮą┤ą░čĆčéą░ ą”ąæ, čĆąĖčüą║čāčÄčé ąŠą║ą░ąĘą░čéčīčüčÅ ąĮą░ ąŠą▒ąŠčćąĖąĮąĄ čĆčŗąĮą║ą░.

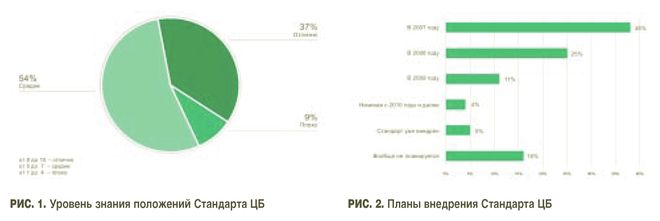

ąÜą░ą║ ą▓ąĖą┤ąĮąŠ ąĖąĘ čĆąĖčü. 1, ą▒ą░ąĮą║ąĖčĆąŠą▓, čüą╗ą░ą▒ąŠ ąĘąĮą░ą║ąŠą╝čŗčģ čüąŠ ąĪčéą░ąĮą┤ą░čĆč鹊ą╝ ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ąĮąĄ ąĮą░čłą╗ąŠčüčī. ąøčīą▓ąĖąĮą░čÅ ą┤ąŠą╗čÅ čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓ (95%) ąŠčéą▓ąĄčéąĖą╗ą░, čćč鹊 ąĮą░čģąŠą┤ąĖčéčüčÅ ą▓ ą┐čĆąŠą╝ąĄąČčāčéą║ąĄ ą╝ąĄąČą┤čā ą┤ąŠčüą║ąŠąĮą░ą╗čīąĮčŗą╝ ąĘąĮą░ąĮąĖąĄą╝ ąĄą│ąŠ ą┐ąŠą╗ąŠąČąĄąĮąĖą╣ ąĖ "čćąĖčéą░ą╗ ąĖ ąŠą▒čüčāąČą┤ą░ą╗ čü ą║ąŠą╗ą╗ąĄą│ą░ą╝ąĖ". ąźąŠčéčÅ, ą║ąŠąĮąĄčćąĮąŠ, ąŠą▒čĆą░čēą░ąĄčé ąĮą░ čüąĄą▒čÅ ą▓ąĮąĖą╝ą░ąĮąĖąĄ ą┤ąŠą╗čÅ ą▓čŗčüą║ą░ąĘą░ą▓čłąĖčģčüčÅ ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖą╣ č鹥ąĘąĖčü - 26%. ą×č湥ą▓ąĖą┤ąĮąŠ, čćč鹊 ą▓ąŠ ą╝ąĮąŠą│ąĖčģ ą▒ą░ąĮą║ą░čģ čāčüąĖą╗ąĖčÅ ą┐ąŠ ą┤ą░ą╗čīąĮąĄą╣čłąĄą╝čā ąĖąĘčāč湥ąĮąĖčÄ ą┐ąŠą╗ąŠąČąĄąĮąĖą╣ ąĪčéą░ąĮą┤ą░čĆčéą░ ą┐čĆąĖąŠčüčéą░ąĮą░ą▓ą╗ąĖą▓ą░čÄčéčüčÅ ą┤ąŠ ą╝ąŠą╝ąĄąĮčéą░ ą┐čĆąĖąĮčÅčéąĖčÅ ąŠą║ąŠąĮčćą░č鹥ą╗čīąĮąŠą│ąŠ čĆąĄčłąĄąĮąĖčÅ ąŠą▒ ąĄą│ąŠ ą▓ąĮąĄą┤čĆąĄąĮąĖąĖ.

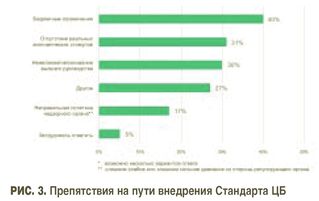

ą¤ąĖą║ ą░ą║čéąĖą▓ąĮąŠčüčéąĖ ą┐ąŠ ą▓ąĮąĄą┤čĆąĄąĮąĖčÄ ąĪąóą× ąæąĀ ąśąæąæąĪ-1.0-2006 ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ ąĮą░ 2007-2009 ą│ą│. ąśą╝ąĄąĮąĮąŠ ą▓ čŹč鹊čé ą┐ąĄčĆąĖąŠą┤ ą│ąŠč鹊ą▓čŗ ąĘą░čÅą▓ąĖčéčī ąŠ čüą▓ąŠąĄą╝ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĖ, ą║ą░ą║ ą╝ąĖąĮąĖą╝čāą╝ 71% ąŠčéą▓ąĄčéąĖą▓čłąĖčģ ąĮą░ ą▓ąŠą┐čĆąŠčü ąŠ ą┐čĆąĄą┤ą┐ąŠą╗ą░ą│ą░ąĄą╝čŗčģ čüčĆąŠą║ą░čģ čĆą░ą▒ąŠčé. ąŻąČąĄ ą▓ąĮąĄą┤čĆąĄąĮ čüčéą░ąĮą┤ą░čĆčé čā 5% čäąĖąĮą░ąĮčüąŠą▓čŗčģ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖą╣, ąĖ ą▓ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĄ ą║ ąĮąĖą╝ ą┐čĆąĖčüąŠąĄą┤ąĖąĮčÅčéčüčÅ ąĄčēąĄ 4% - čü 2010 ą│. 15% ą▒ą░ąĮą║ąŠą▓ ąĘą░čÅą▓ąĖą╗ąĖ ąŠ č鹊ą╝, čćč鹊 ąĮąĄ čüąŠą▒ąĖčĆą░čÄčéčüčÅ čāčćą░čüčéą▓ąŠą▓ą░čéčī ą▓ čŹč鹊ą╝ ą┐čĆąŠčåąĄčüčüąĄ (čĆąĖčü. 2). ą¦č鹊 čŹč鹊 ąĘą░ ą▒ą░ąĮą║ąĖ? ąĀą░ąĘ ąŠąĮąĖ čāčćą░čüčéą▓čāčÄčé ą▓ čŹč鹊ą╝ ą▓ąŠą┐čĆąŠčüąĄ - ąĘąĮą░čćąĖčé, ąĖąĮč鹥čĆąĄčü ą║ č鹥ą╝ąĄ čā ąĮąĖčģ čüčāčēąĄčüčéą▓čāąĄčé. ą×č湥ą▓ąĖą┤ąĮąŠ, čĆąĄčćčī ąĖą┤ąĄčé ąŠ č鹥čģ, ą║č鹊 ąĮąĄ čÅčüąĮąŠ ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅąĄčé čüąĄą▒ąĄ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ čĆąĄčłąĄąĮąĖčÅ čŹč鹊ą╣ ąĘą░ą┤ą░čćąĖ. ą¤ąŠ čüą╗ąŠą▓ą░ą╝ ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗čÅ ąŠą┤ąĮąŠą│ąŠ ąĖąĘ ą▒ą░ąĮą║ąŠą▓, ąĮąĄąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠčüčéčī ą▓ ąĄą│ąŠ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĖ ą▓čŗąĘą▓ą░ąĮą░ "ą│čĆčāąĘąŠą╝ ą┐čĆąŠčłą╗ąŠą│ąŠ" - ąŠąČąĖą┤ą░ąĮąĖąĄą╝ čüą╝ąĄąĮčŗ ą┐čĆą░ą▓ąĖą╗ ąĖą│čĆčŗ ą┐ąŠčüą╗ąĄ ąŠč湥čĆąĄą┤ąĮčŗčģ ą▓čŗą▒ąŠčĆąŠą▓ ą¤ą░čĆą╗ą░ą╝ąĄąĮčéą░ ąĖą╗ąĖ ą¤čĆąĄąĘąĖą┤ąĄąĮčéą░ čüčéčĆą░ąĮčŗ. ąæąŠą╗čīčłąŠą╣ čéčĆčāą┤ čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓ ą”ąæ ąĖ ą▓ąĮčāčłąĖč鹥ą╗čīąĮčŗąĄ ąĘą░čéčĆą░čéčŗ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ą▒ą░ąĮą║ąŠą▓ ą┐ąŠ ą▓ąĮąĄą┤čĆąĄąĮąĖčÄ čüčéą░ąĮą┤ą░čĆčéą░ čÅčüąĮąŠ ą┐ąŠą┤č湥čĆą║ąĖą▓ą░čÄčé ą║ąŠą╝ą┐ą╗ąĖą╝ąĄąĮčéą░čĆ-ąĮąŠčüčéčī ąĪčéą░ąĮą┤ą░čĆčéą░ ąĖ ISO: ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčÅą╝, čāčüą┐ąĄčłąĮąŠ ą┐čĆąŠčłąĄą┤čłąĖą╝ čüąĄčĆčéąĖčäąĖą║ą░čåąĖčÄ ą┐ąŠ ą┐ąĄčĆą▓ąŠą╝čā, ą▒čāą┤ąĄčé čüąŠą▓čüąĄą╝ ąĮąĄčüą╗ąŠąČąĮąŠ ą┐ąŠą╗čāčćąĖčéčī ąĖ ą▓č鹊čĆąŠą╣. ąØąŠ, ąĮąĄčüą╝ąŠčéčĆčÅ ąĮą░ čŹč鹊, ąĮąĄą║ąŠč鹊čĆčŗąĄ ą▒ą░ąĮą║ąĖ ą▓čüąĄ ąČąĄ ą▒čāąČą┤ą░čéčī ą▓čŗą▒ąŠčĆąŠą▓. ą×č湥ą▓ąĖą┤ąĮąŠ, čćč鹊 ą┐ąŠčüą╗ąĄ ą╝ą░čÅ 2008 ą│. ą║ąŠą╗ąĖč湥čüčéą▓ąŠ "ą║ąŠą╗ąĄą▒ą╗čÄčēąĖčģčüčÅ" ąĖ "ą┐ąŠą║ą░ ąĮąĄ čüąŠą▒ąĖčĆą░čÄčēąĖčģčüčÅ" ąĘąĮą░čćąĖč鹥ą╗čīąĮąŠ čüąŠą║čĆą░čéąĖčéčüčÅ.

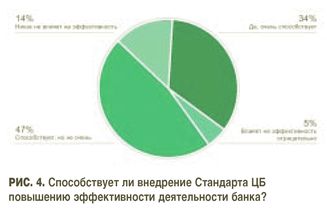

ą¦č鹊 ąČąĄ ąĄčēąĄ ą╝ąĄčłą░ąĄčé ą▒ą░ąĮą║ą░ą╝ ąŠą║ąŠąĮčćą░č鹥ą╗čīąĮąŠ ąŠą┐čĆąĄą┤ąĄą╗ąĖčéčīčüčÅ ą▓ čüą▓ąŠąĄą╝ čĆąĄčłąĄąĮąĖąĖ ąŠ ąĮą░čćą░ą╗ąĄ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ąĪčéą░ąĮą┤ą░čĆčéą░? 49% čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓ ąĮą░ čŹč鹊čé ą▓ąŠą┐čĆąŠčü ąŠčéą▓ąĄčéąĖą╗ąĖ, čćč鹊 ą┤ąŠ čüąĖčģ ą┐ąŠčĆ ąĮąĄ ą┐ąŠą╗ąĮąŠčüčéčīčÄ ąŠą▒ą╗ą░ą┤ą░čÄčé ą╝ąĄč鹊ą┤ąĖč湥čüą║ąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĄą╣. ąØą░ ą┤ąŠą▓ąŠą╗čīąĮąŠ čüą┐ąĄčåąĖčäąĖč湥čüą║ąŠą╝ ą▒ą░ąĮą║ąŠą▓čüą║ąŠą╝ čĆčŗąĮą║ąĄ ą┐čĆąĖąĮčÅč鹊 čćčāčéčī ą╗ąĖ ąĮąĄ ą┐ąŠą┤ ą╝ąĖą║čĆąŠčüą║ąŠą┐ąŠą╝ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čéčī ąŠą┐čŗčé ą║ąŠą╗ą╗ąĄą│. ąØąŠ ą┐ąŠčüą║ąŠą╗čīą║čā čāąČąĄ ą▓ąĮąĄą┤čĆąĖą▓čłąĖčģ čüčéą░ąĮą┤ą░čĆčé ą▒ą░ąĮą║ąŠą▓ ąĄčēąĄ ąĮąĄ čéą░ą║ čāąČ ąĖ ą╝ąĮąŠą│ąŠ, ąŠčüčéą░ą╗čīąĮčŗą╝ ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ ąĖčüą║ą░čéčī ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĖ. ą¦č鹊 ąĖąĮč鹥čĆąĄčüčāąĄčé ą╗čÄą┤ąĄą╣: čüą░ą╝ąĖ ą░čüą┐ąĄą║čéčŗ -čü č湥ą│ąŠ ąĮą░čćą░čéčī, ą║ ą║ąŠą╝čā ąŠą▒čĆą░čéąĖčéčīčüčÅ, ą║ą░ą║ čüčéčĆąŠąĖčéčī ąŠčéąĮąŠčłąĄąĮąĖčÅ čü ą║ąŠąĮčüčāą╗čīčéą░ąĮčéą░ą╝ąĖ, ą║ą░ą║ąĖąĄ ą┐čĆąŠą┤čāą║čéčŗ ą▓čŗą▒čĆą░čéčī ąĖ čéą░ą║ ą┤ą░ą╗ąĄąĄ. ąÆąŠą┐čĆąŠčüąŠą▓ ąĮą░ čŹčéčā č鹥ą╝čā čéą░ą║ ą╝ąĮąŠą│ąŠ, čćč鹊 ąŠą║ąŠą╗ąŠ 27% čéą░ą║ ąĖ ąĮąĄ čüą╝ąŠą│ą╗ąĖ ąŠą┤ąĮąŠąĘąĮą░čćąĮąŠ ąĖčģ čüč乊čĆą╝čāą╗ąĖčĆąŠą▓ą░čéčī ąĖ ąŠą║ą░ąĘą░ą╗ąĖčüčī ą▓ ą║ą░č鹥ą│ąŠčĆąĖąĖ "ą┤čĆčāą│ąŠąĄ". ąĪčĆąĄą┤ąĖ č鹥čģ, ą║ąŠą╝čā ą▓čüčæ ą▒ąŠą╗ąĄąĄ-ą╝ąĄąĮąĄąĄ ą┐ąŠąĮčÅčéąĮąŠ, ąŠč湥ąĮčī ą╝ąĮąŠą│ąŠ č鹥čģ, ą║č鹊 čüąĄčéčāąĄčé ąĮą░ ą┤ąŠčĆąŠą│ąŠą▓ąĖąĘąĮčā ą┐čĆąŠčåąĄą┤čāčĆčŗ (40%), ąŠčéčüčāčéčüčéą▓ąĖąĄ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖčģ čüčéąĖą╝čāą╗ąŠą▓ (31%) ąĖ, ą║ą░ą║ čüą╗ąĄą┤čüčéą▓ąĖąĄ, ąĮąĄąĘą░ąĖąĮč鹥čĆąĄčüąŠą▓ą░ąĮąĮąŠčüčéčī ą▓čŗčüčłąĄą│ąŠ čĆčāą║ąŠą▓ąŠą┤čüčéą▓ą░ ą▓ čŹč鹊ą╝ ą┐čĆąŠčåąĄčüčüąĄ (27%). ąōčĆčāą┐ą┐ą░ "ą║ąŠą╗ąĄą▒ą╗čÄčēąĖčģčüčÅ ą▒ą░ąĮą║ąŠą▓" ąŠą║ą░ąĘą░ą╗ą░čüčī ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮą░ ąĖ ąĘą┤ąĄčüčī (17%). ąÆ čāčüą╗ąŠą▓ąĖčÅčģ ą┐ąŠą║ą░ ąĮąĄąŠą▒čÅąĘą░č鹥ą╗čīąĮąŠą│ąŠ čģą░čĆą░ą║č鹥čĆą░ ąĪčéą░ąĮą┤ą░čĆčéą░ ąĄąĄ ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗ąĖ

ą▒ąĄčüą┐ąŠą║ąŠčÅčéčüčÅ ąŠ č鹊ą╝, "ąĮąĄ ąĖąĘą╝ąĄąĮąĖčéčüčÅ ą╗ąĖ ą▓ ą▒čāą┤čāčēąĄą╝ ą┐ąŠą╗ąĖčéąĖą║ą░ ąĮą░ą┤ąĘąŠčĆąĮąŠą│ąŠ ąŠčĆą│ą░ąĮą░?". ąÆąĄą┤čī ą▓ čŹč鹊ą╝ čüą╗čāčćą░ąĄ ąŠąĮąĖ ą╝ąŠą│čāčé ą┐ąŠč鹥čĆčÅčéčī ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ, "ą┐ąŠčüčéą░ą▓ąĖą▓ ąĮąĄ ąĮą░ čéčā ą╗ąŠčłą░ą┤čī" (čĆąĖčü. 3).

ą¦č鹊 ąČąĄ ąĄčēąĄ ą╝ąĄčłą░ąĄčé ą▒ą░ąĮą║ą░ą╝ ąŠą║ąŠąĮčćą░č鹥ą╗čīąĮąŠ ąŠą┐čĆąĄą┤ąĄą╗ąĖčéčīčüčÅ ą▓ čüą▓ąŠąĄą╝ čĆąĄčłąĄąĮąĖąĖ ąŠ ąĮą░čćą░ą╗ąĄ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ąĪčéą░ąĮą┤ą░čĆčéą░? 49% čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓ ąĮą░ čŹč鹊čé ą▓ąŠą┐čĆąŠčü ąŠčéą▓ąĄčéąĖą╗ąĖ, čćč鹊 ą┤ąŠ čüąĖčģ ą┐ąŠčĆ ąĮąĄ ą┐ąŠą╗ąĮąŠčüčéčīčÄ ąŠą▒ą╗ą░ą┤ą░čÄčé ą╝ąĄč鹊ą┤ąĖč湥čüą║ąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĄą╣. ąØą░ ą┤ąŠą▓ąŠą╗čīąĮąŠ čüą┐ąĄčåąĖčäąĖč湥čüą║ąŠą╝ ą▒ą░ąĮą║ąŠą▓čüą║ąŠą╝ čĆčŗąĮą║ąĄ ą┐čĆąĖąĮčÅč鹊 čćčāčéčī ą╗ąĖ ąĮąĄ ą┐ąŠą┤ ą╝ąĖą║čĆąŠčüą║ąŠą┐ąŠą╝ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čéčī ąŠą┐čŗčé ą║ąŠą╗ą╗ąĄą│. ąØąŠ ą┐ąŠčüą║ąŠą╗čīą║čā čāąČąĄ ą▓ąĮąĄą┤čĆąĖą▓čłąĖčģ čüčéą░ąĮą┤ą░čĆčé ą▒ą░ąĮą║ąŠą▓ ąĄčēąĄ ąĮąĄ čéą░ą║ čāąČ ąĖ ą╝ąĮąŠą│ąŠ, ąŠčüčéą░ą╗čīąĮčŗą╝ ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ ąĖčüą║ą░čéčī ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĖ. ą¦č鹊 ąĖąĮč鹥čĆąĄčüčāąĄčé ą╗čÄą┤ąĄą╣: čüą░ą╝ąĖ ą░čüą┐ąĄą║čéčŗ -čü č湥ą│ąŠ ąĮą░čćą░čéčī, ą║ ą║ąŠą╝čā ąŠą▒čĆą░čéąĖčéčīčüčÅ, ą║ą░ą║ čüčéčĆąŠąĖčéčī ąŠčéąĮąŠčłąĄąĮąĖčÅ čü ą║ąŠąĮčüčāą╗čīčéą░ąĮčéą░ą╝ąĖ, ą║ą░ą║ąĖąĄ ą┐čĆąŠą┤čāą║čéčŗ ą▓čŗą▒čĆą░čéčī ąĖ čéą░ą║ ą┤ą░ą╗ąĄąĄ. ąÆąŠą┐čĆąŠčüąŠą▓ ąĮą░ čŹčéčā č鹥ą╝čā čéą░ą║ ą╝ąĮąŠą│ąŠ, čćč鹊 ąŠą║ąŠą╗ąŠ 27% čéą░ą║ ąĖ ąĮąĄ čüą╝ąŠą│ą╗ąĖ ąŠą┤ąĮąŠąĘąĮą░čćąĮąŠ ąĖčģ čüč乊čĆą╝čāą╗ąĖčĆąŠą▓ą░čéčī ąĖ ąŠą║ą░ąĘą░ą╗ąĖčüčī ą▓ ą║ą░č鹥ą│ąŠčĆąĖąĖ "ą┤čĆčāą│ąŠąĄ". ąĪčĆąĄą┤ąĖ č鹥čģ, ą║ąŠą╝čā ą▓čüčæ ą▒ąŠą╗ąĄąĄ-ą╝ąĄąĮąĄąĄ ą┐ąŠąĮčÅčéąĮąŠ, ąŠč湥ąĮčī ą╝ąĮąŠą│ąŠ č鹥čģ, ą║č鹊 čüąĄčéčāąĄčé ąĮą░ ą┤ąŠčĆąŠą│ąŠą▓ąĖąĘąĮčā ą┐čĆąŠčåąĄą┤čāčĆčŗ (40%), ąŠčéčüčāčéčüčéą▓ąĖąĄ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖčģ čüčéąĖą╝čāą╗ąŠą▓ (31%) ąĖ, ą║ą░ą║ čüą╗ąĄą┤čüčéą▓ąĖąĄ, ąĮąĄąĘą░ąĖąĮč鹥čĆąĄčüąŠą▓ą░ąĮąĮąŠčüčéčī ą▓čŗčüčłąĄą│ąŠ čĆčāą║ąŠą▓ąŠą┤čüčéą▓ą░ ą▓ čŹč鹊ą╝ ą┐čĆąŠčåąĄčüčüąĄ (27%). ąōčĆčāą┐ą┐ą░ "ą║ąŠą╗ąĄą▒ą╗čÄčēąĖčģčüčÅ ą▒ą░ąĮą║ąŠą▓" ąŠą║ą░ąĘą░ą╗ą░čüčī ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮą░ ąĖ ąĘą┤ąĄčüčī (17%). ąÆ čāčüą╗ąŠą▓ąĖčÅčģ ą┐ąŠą║ą░ ąĮąĄąŠą▒čÅąĘą░č鹥ą╗čīąĮąŠą│ąŠ čģą░čĆą░ą║č鹥čĆą░ ąĪčéą░ąĮą┤ą░čĆčéą░ ąĄąĄ ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗ąĖ

ą▒ąĄčüą┐ąŠą║ąŠčÅčéčüčÅ ąŠ č鹊ą╝, "ąĮąĄ ąĖąĘą╝ąĄąĮąĖčéčüčÅ ą╗ąĖ ą▓ ą▒čāą┤čāčēąĄą╝ ą┐ąŠą╗ąĖčéąĖą║ą░ ąĮą░ą┤ąĘąŠčĆąĮąŠą│ąŠ ąŠčĆą│ą░ąĮą░?". ąÆąĄą┤čī ą▓ čŹč鹊ą╝ čüą╗čāčćą░ąĄ ąŠąĮąĖ ą╝ąŠą│čāčé ą┐ąŠč鹥čĆčÅčéčī ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ, "ą┐ąŠčüčéą░ą▓ąĖą▓ ąĮąĄ ąĮą░ čéčā ą╗ąŠčłą░ą┤čī" (čĆąĖčü. 3).

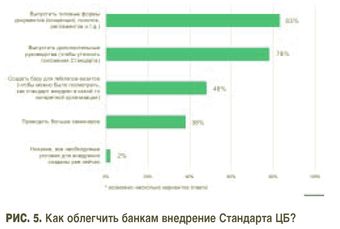

ąÆąĄčüčīą╝ą░ ąĄą┤ąĖąĮąŠą┤čāčłąĮąŠąĄ ą╝ąĮąĄąĮąĖąĄ ą▓čŗčĆą░ąĘąĖą╗ąĖ ą▒ą░ąĮą║ąĖčĆčŗ ą▓ ąŠčéą▓ąĄč鹥 ąĮą░ ą▓ąŠą┐čĆąŠčü ąŠ "čüą▓čÅąĘąĖ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ąĪčéą░ąĮą┤ą░čĆčéą░ ąĖ ą┐ąŠą▓čŗčłąĄąĮąĖčÅ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĖ". ą× ą┐čĆčÅą╝ąŠą╣ ąĘą░ą▓ąĖčüąĖą╝ąŠčüčéąĖ ą▓ čüčāą╝ą╝ąĄ ą▓čŗčüą║ą░ąĘą░ą╗ąŠčüčī (81%) čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓, ą┐čĆąŠčéąĖą▓ - 5%, ą▓ąŠąĘą┤ąĄčƹȹ░ą╗ąĖčüčī - 14%. ąÜą░čĆą┤ąĖąĮą░ą╗čīąĮąŠ ą╝ąĮąĄąĮąĖčÅ čĆą░ąĘąŠčłą╗ąĖčüčī č鹊ą╗čīą║ąŠ ą▓ ą▓ąŠą┐čĆąŠčüąĄ ąŠ ą▓ąĄą╗ąĖčćąĖąĮąĄ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ: 34% ąĮą░ą▒čĆą░ą╗ ąŠčéą▓ąĄčé "ą┤ą░, ąŠč湥ąĮčī čüą┐ąŠčüąŠą▒čüčéą▓čāąĄčé" ą┐čĆąŠčéąĖą▓ 47% čü ąŠčéą▓ąĄč鹊ą╝ "čüą┐ąŠčüąŠą▒čüčéą▓čāąĄčé, ąĮąŠ ąĮąĄ ąŠč湥ąĮčī". ąŁč鹊 ąŠą▒čŖčÅčüąĮčÅąĄčéčüčÅ, ą▓ąŠ-ą┐ąĄčĆą▓čŗčģ, č鹥ą╝, čćč鹊 ą▒ą░ąĮą║ąŠą▓, čāčüą┐ąĄą▓čłąĖčģ ą▓ąĮąĄą┤čĆąĖčéčī čŹč鹊čé čüčéą░ąĮą┤ą░čĆčé ąĄčēąĄ ą╝ą░ą╗ąŠ. ą¤ąŠčŹč鹊ą╝čā ą▓čüąĄ čĆą░čüč湥čéčŗ ąĮąŠčüčÅčé č鹥ąŠčĆąĄčéąĖč湥čüą║ąĖą╣ čģą░čĆą░ą║č鹥čĆ, ąŠčüąĮąŠą▓ą░ąĮąĮčŗą╣ ąĮą░ ą▓ąĖą┤ąĄąĮąĖąĖ ą▓ąŠą┐čĆąŠčüą░ čüą┐ąĄčåąĖą░ą╗ąĖčüčéą░ą╝ąĖ ąśąæ ąĖ ąśąó, čéą░ą║ ą║ą░ą║ ą▓ 30% čüą╗čāčćą░ąĄą▓ ą▓čŗčüčłąĖą╣ ą╝ąĄąĮąĄą┤ąČą╝ąĄąĮčé ąĮąĄ čģąŠč湥čé čüą░ą╝ čŹčéąĖą╝ ąĘą░ąĮąĖą╝ą░čéčīčüčÅ (čĆąĖčü. 4).

ąÆąĄčüčīą╝ą░ ąĄą┤ąĖąĮąŠą┤čāčłąĮąŠąĄ ą╝ąĮąĄąĮąĖąĄ ą▓čŗčĆą░ąĘąĖą╗ąĖ ą▒ą░ąĮą║ąĖčĆčŗ ą▓ ąŠčéą▓ąĄč鹥 ąĮą░ ą▓ąŠą┐čĆąŠčü ąŠ "čüą▓čÅąĘąĖ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ąĪčéą░ąĮą┤ą░čĆčéą░ ąĖ ą┐ąŠą▓čŗčłąĄąĮąĖčÅ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĖ". ą× ą┐čĆčÅą╝ąŠą╣ ąĘą░ą▓ąĖčüąĖą╝ąŠčüčéąĖ ą▓ čüčāą╝ą╝ąĄ ą▓čŗčüą║ą░ąĘą░ą╗ąŠčüčī (81%) čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓, ą┐čĆąŠčéąĖą▓ - 5%, ą▓ąŠąĘą┤ąĄčƹȹ░ą╗ąĖčüčī - 14%. ąÜą░čĆą┤ąĖąĮą░ą╗čīąĮąŠ ą╝ąĮąĄąĮąĖčÅ čĆą░ąĘąŠčłą╗ąĖčüčī č鹊ą╗čīą║ąŠ ą▓ ą▓ąŠą┐čĆąŠčüąĄ ąŠ ą▓ąĄą╗ąĖčćąĖąĮąĄ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ: 34% ąĮą░ą▒čĆą░ą╗ ąŠčéą▓ąĄčé "ą┤ą░, ąŠč湥ąĮčī čüą┐ąŠčüąŠą▒čüčéą▓čāąĄčé" ą┐čĆąŠčéąĖą▓ 47% čü ąŠčéą▓ąĄč鹊ą╝ "čüą┐ąŠčüąŠą▒čüčéą▓čāąĄčé, ąĮąŠ ąĮąĄ ąŠč湥ąĮčī". ąŁč鹊 ąŠą▒čŖčÅčüąĮčÅąĄčéčüčÅ, ą▓ąŠ-ą┐ąĄčĆą▓čŗčģ, č鹥ą╝, čćč鹊 ą▒ą░ąĮą║ąŠą▓, čāčüą┐ąĄą▓čłąĖčģ ą▓ąĮąĄą┤čĆąĖčéčī čŹč鹊čé čüčéą░ąĮą┤ą░čĆčé ąĄčēąĄ ą╝ą░ą╗ąŠ. ą¤ąŠčŹč鹊ą╝čā ą▓čüąĄ čĆą░čüč湥čéčŗ ąĮąŠčüčÅčé č鹥ąŠčĆąĄčéąĖč湥čüą║ąĖą╣ čģą░čĆą░ą║č鹥čĆ, ąŠčüąĮąŠą▓ą░ąĮąĮčŗą╣ ąĮą░ ą▓ąĖą┤ąĄąĮąĖąĖ ą▓ąŠą┐čĆąŠčüą░ čüą┐ąĄčåąĖą░ą╗ąĖčüčéą░ą╝ąĖ ąśąæ ąĖ ąśąó, čéą░ą║ ą║ą░ą║ ą▓ 30% čüą╗čāčćą░ąĄą▓ ą▓čŗčüčłąĖą╣ ą╝ąĄąĮąĄą┤ąČą╝ąĄąĮčé ąĮąĄ čģąŠč湥čé čüą░ą╝ čŹčéąĖą╝ ąĘą░ąĮąĖą╝ą░čéčīčüčÅ (čĆąĖčü. 4).

ąÆąŠ-ą▓č鹊čĆčŗčģ, čģą░čĆą░ą║č鹥čĆ ą▓ąĘą░ąĖą╝ąŠčüą▓čÅąĘąĖ ą╝ąĄąČą┤čā ą┐ąŠą▓čŗčłąĄąĮąĖąĄą╝ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ ąĖ čäą░ą║č鹊ą╝ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ą╝ąŠąČąĄčé ą┐čĆąŠčÅą▓ąĖčéčīčüčÅ ą▓ č鹊ą╝ čüą╗čāčćą░ąĄ, ą║ąŠą│ą┤ą░ ą▒ą░ąĮą║ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░ąĄčé ąĪčéą░ąĮą┤ą░čĆčé ąĮąĄ č鹊ą╗čīą║ąŠ ą║ą░ą║ čüą┐ąŠčüąŠą▒ ąĖąĘą▒ąĄąČą░čéčī ą┤ą░ą▓ą╗ąĄąĮąĖčÅ ą”ąæ, ąĮąŠ ąĖ ą║ą░ą║ ą╝ą░čĆą║ąĄčéąĖąĮą│ąŠą▓čŗą╣ ąĖąĮčüčéčĆčāą╝ąĄąĮčé. ąÆąĄą┤čī čü ąĄą│ąŠ ą┐ąŠą╝ąŠčēčīčÄ ą┐ąŠčÅą▓ą╗čÅąĄčéčüčÅ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą┐čĆąĖą▓ą╗ąĄčćčī ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮąŠąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ąĮąŠą▓čŗčģ ą║ą╗ąĖąĄąĮč鹊ą▓, ą┐ąŠą║ą░ąĘą░ą▓ ąĖą╝, čćč鹊 ąŠąĮąĖ ąĘą░čēąĖčēąĄąĮčŗ ą▓ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĖ čü čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝ąĖ, ą║ąŠč鹊čĆčŗąĄ ą▓čŗą┤ą▓ąĖą│ą░ąĄčé ą”ąæ. ąĢčüą╗ąĖ ą▒ą░ąĮą║ ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮ ąĮą░ ąŠą▒čüą╗čāąČąĖą▓ą░ąĮąĖąĄ ą▓čüąĄą│ąŠ ąĮąĄčüą║ąŠą╗čīą║ąĖčģ ą║ą╗čÄč湥ą▓čŗčģ ą║ą╗ąĖąĄąĮč鹊ą▓, č鹊 čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéčī ą▒čāą┤ąĄčé ą│ąŠčĆą░ąĘą┤ąŠ ąĮąĖąČąĄ, č湥ą╝ čā čĆąŠąĘąĮąĖčćąĮąŠą│ąŠ ą▒ą░ąĮą║ą░.

ąÆ-čéčĆąĄčéčīąĖčģ, ą┤ą╗čÅ čćą░čüčéąĖ ą║čĆčāą┐ąĮčŗčģ ą║čĆąĄą┤ąĖčéąĮčŗčģ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖą╣ čŹč鹊čé ąĪčéą░ąĮą┤ą░čĆčé ąĮą░čāčćąĖčé čäąĖąĮą░ąĮčüąĖčüč鹊ą▓ ą┐čĆąĖąĄą╝ą░ą╝ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ ąŠą┐ąĄčĆą░čåąĖąŠąĮąĮčŗą╝ąĖ čĆąĖčüą║ą░ą╝ąĖ ąĖ čüčéą░ąĮąĄčé ą┐ąĄčĆąĄčģąŠą┤ąĮčŗą╝ čŹčéą░ą┐ąŠą╝ ą║ ą┐čĆąĖčüąŠąĄą┤ąĖąĮąĄąĮąĖčÄ ą║ ąĪąŠą│ą╗ą░čłąĄąĮąĖčÄ Basel II. ąÉ ą▓ąĄą┤čī ą┤ą░ąČąĄ čüąŠą╗ąĖą┤ąĮčŗąĄ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮčŗąĄ ą▒ą░ąĮą║ąĖ ą▓ąĖą┤čÅčé ą▓ ąĮąĄą╝ ąĮąĄ čüč鹊ą╗čīą║ąŠ čüčĆąĄą┤čüčéą▓ąŠ ą┐ąŠą▓čŗčłąĄąĮąĖčÅ čŹą║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą╣ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ, čüą║ąŠą╗čīą║ąŠ ą╝ąĄčģą░ąĮąĖąĘą╝ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ čĆąĖčüą║ą░ą╝ąĖ ąĖ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖčÅ ąČąĄčüčéą║ąĖą╝ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮčŗą╝ čüčéą░ąĮą┤ą░čĆčéą░ą╝ ą▓ čŹč鹊ą╣ čüč乥čĆąĄ.

ąÆ-čéčĆąĄčéčīąĖčģ, ą┤ą╗čÅ čćą░čüčéąĖ ą║čĆčāą┐ąĮčŗčģ ą║čĆąĄą┤ąĖčéąĮčŗčģ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖą╣ čŹč鹊čé ąĪčéą░ąĮą┤ą░čĆčé ąĮą░čāčćąĖčé čäąĖąĮą░ąĮčüąĖčüč鹊ą▓ ą┐čĆąĖąĄą╝ą░ą╝ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ ąŠą┐ąĄčĆą░čåąĖąŠąĮąĮčŗą╝ąĖ čĆąĖčüą║ą░ą╝ąĖ ąĖ čüčéą░ąĮąĄčé ą┐ąĄčĆąĄčģąŠą┤ąĮčŗą╝ čŹčéą░ą┐ąŠą╝ ą║ ą┐čĆąĖčüąŠąĄą┤ąĖąĮąĄąĮąĖčÄ ą║ ąĪąŠą│ą╗ą░čłąĄąĮąĖčÄ Basel II. ąÉ ą▓ąĄą┤čī ą┤ą░ąČąĄ čüąŠą╗ąĖą┤ąĮčŗąĄ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮčŗąĄ ą▒ą░ąĮą║ąĖ ą▓ąĖą┤čÅčé ą▓ ąĮąĄą╝ ąĮąĄ čüč鹊ą╗čīą║ąŠ čüčĆąĄą┤čüčéą▓ąŠ ą┐ąŠą▓čŗčłąĄąĮąĖčÅ čŹą║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą╣ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ, čüą║ąŠą╗čīą║ąŠ ą╝ąĄčģą░ąĮąĖąĘą╝ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ čĆąĖčüą║ą░ą╝ąĖ ąĖ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖčÅ ąČąĄčüčéą║ąĖą╝ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮčŗą╝ čüčéą░ąĮą┤ą░čĆčéą░ą╝ ą▓ čŹč鹊ą╣ čüč乥čĆąĄ.

ąś, ąĮą░ą║ąŠąĮąĄčå, ą┤ą╗čÅ ąĮąĄą║ąŠč鹊čĆąŠą│ąŠ ą║ąŠą╗ąĖč湥čüčéą▓ą░ ą▒ą░ąĮą║ąŠą▓ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĄ čüčéą░ąĮą┤ą░čĆčéčā ą▓ ą▒ąŠą╗čīčłąĄą╣ čüč鹥ą┐ąĄąĮąĖ ąĮčāąČąĮąŠ ą╗ąĖčłčī ą┤ą╗čÅ ą┐ąŠą▓čŗčłąĄąĮąĖčÅ čüą▓ąŠąĄą╣ čĆčŗąĮąŠčćąĮąŠą╣ čüč鹊ąĖą╝ąŠčüčéąĖ ąĖ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮąŠčüčéąĖ ą▓ ą┐čĆąŠčåąĄčüčüąĄ ą┐čĆąĄą┤ą┐čĆąŠą┤ą░ąČąĮąŠą╣ ą┐ąŠą┤ą│ąŠč鹊ą▓ą║ąĖ.

ą¦č鹊 ąĮčāąČąĮąŠ čüą┤ąĄą╗ą░čéčī, čćč鹊ą▒čŗ ąĪčéą░ąĮą┤ą░čĆčé ą”ąæ čüčéą░ą╗ ą┤ąŠčüčéčāą┐ąĮąĄąĄ? ąØą░ čŹč鹊čé ą▓ąŠą┐čĆąŠčü čĆąĄčüą┐ąŠąĮą┤ąĄąĮčéčŗ ą┐čĆąĄą┤ą╗ą░ą│ą░čÄčé čåąĄą╗čŗą╣ ąĮą░ą▒ąŠčĆ ą╝ąĄč鹊ą┤ąŠą▓ ą┤ą╗čÅ ąŠą▒ą╗ąĄą│č湥ąĮąĖčÅ ą┐čĆąŠčåąĄčüčüą░ ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ. ąØą░ąĖą▒ąŠą╗čīčłąĖą╣ čüą┐čĆąŠčü čüčāčēąĄčüčéą▓čāąĄčé ąĮą░ čāčüą╗čāą│ąĖ ą┐ąŠ čĆą░ąĘčĆą░ą▒ąŠčéą║ąĄ čéąĖą┐ąŠą▓čŗčģ č乊čĆą╝ ą┤ąŠą║čāą╝ąĄąĮč鹊ą▓ (ą┐ąŠą╗ąĖčéąĖą║ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéąĖ, čĆąĄą│ą╗ą░ą╝ąĄąĮč鹊ą▓ ąĖ čé.ą┤.). ąÆč鹊čĆąŠą╣ ą┐ąŠ ą▓ąĄą╗ąĖčćąĖąĮąĄ (78%) ą▒ą╗ąŠą║ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖą╣ čüą▓čÅąĘą░ąĮ čü čĆą░ąĘčŖčÅčüąĮąĄąĮąĖąĄą╝ ąĖ čāč鹊čćąĮąĄąĮąĖąĄą╝ čĆčÅą┤ą░ ą┐ąŠą╗ąŠąČąĄąĮąĖą╣ ąĪčéą░ąĮą┤ą░čĆčéą░. ą¤ąŠ č乊čĆą╝ąĄ ą┐ąŠą┤ą░čćąĖ ąĖąĮč乊čĆą╝ą░čåąĖąĖ ąĮą░ąĖą▒ąŠą╗ąĄąĄ čāą┤ą░čćąĮčŗą╝ąĖ ąŠą║ą░ąĘą░ą╗ąĖčüčī "čüąĄą╝ąĖąĮą░čĆčŗ" (38%) ąĖ ąŠą▒ą╝ąĄąĮ ąŠą┐čŗč鹊ą╝ čü ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčÅą╝ąĖ, čĆąĄą░ą╗čīąĮąŠ ą▓ąĮąĄą┤čĆąĖą▓čłąĖą╝ąĖ čüčéą░ąĮą┤ą░čĆčé (48%). ą¤čĆąĖą╝ąĄčćą░č鹥ą╗čīąĮąŠ, čćč鹊 2% čĆąĄčüą┐ąŠąĮą┤ąĄąĮč鹊ą▓ ąŠčéą▓ąĄčéąĖą╗ąĖ, čćč鹊 ąĖą╝ ąĮąĖč湥ą│ąŠ ąĮąĄ ąĮčāąČąĮąŠ, ą║čĆąŠą╝ąĄ ą▓čĆąĄą╝ąĄąĮąĖ ąĖ ą┤ąĄąĮąĄą│ (čĆąĖčü. 5).

ą¤ąŠą╗ąĮčŗą╣ č鹥ą║čüčé ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖčÅ, ą┐čĆąŠą▓ąĄą┤ąĄąĮąĮąŠą│ąŠ ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ InfoWatch ąĖ ąĪąŠąŠą▒čēąĄčüčéą▓ąŠą╝ ABISS, ąŠą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮ ąĮą░ čüą░ą╣č鹥 www.infowatch.ru.

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ą¢čāčĆąĮą░ą╗ "ąóąĄčģąĮąŠą╗ąŠą│ąĖąĖ ąĖ čüčĆąĄą┤čüčéą▓ą░ čüą▓čÅąĘąĖ" #5, 2007

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 6489

ąÆ čĆčāą▒čĆąĖą║čā "ąÆ č乊ą║čāčüąĄ" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣